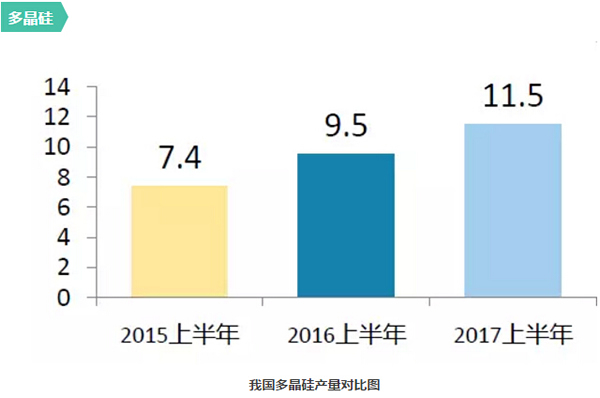

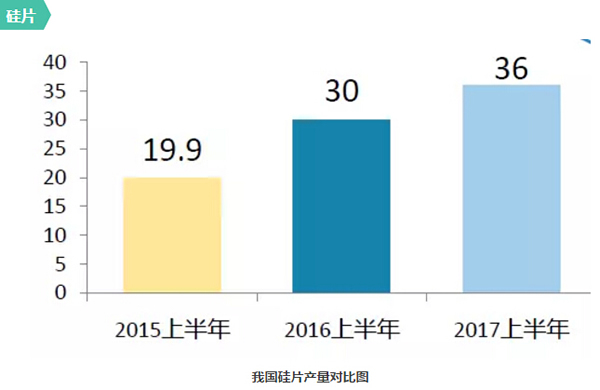

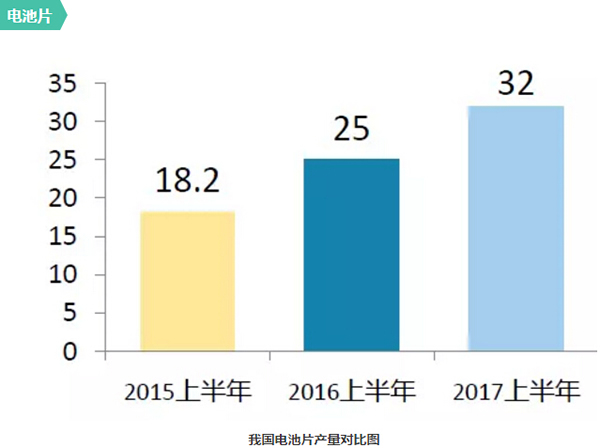

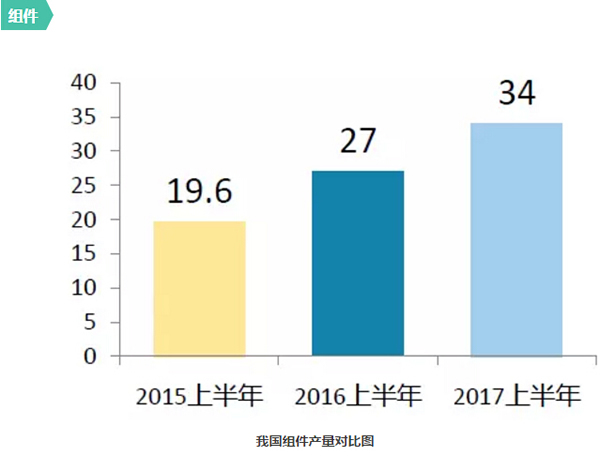

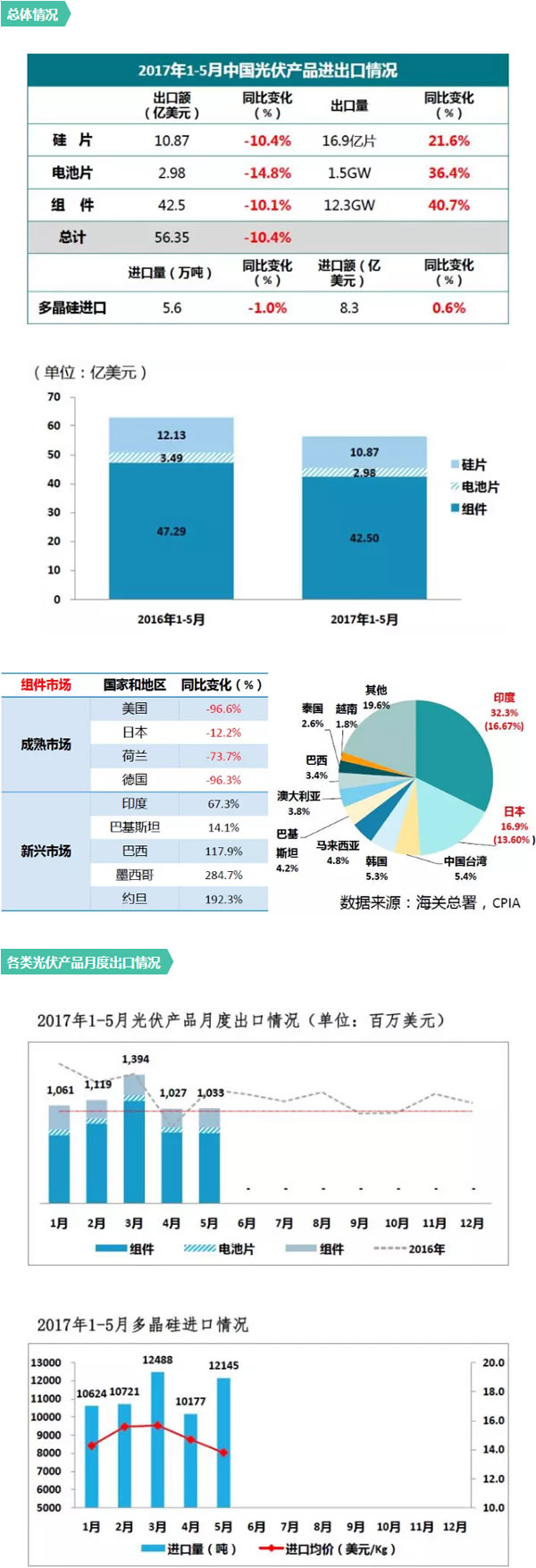

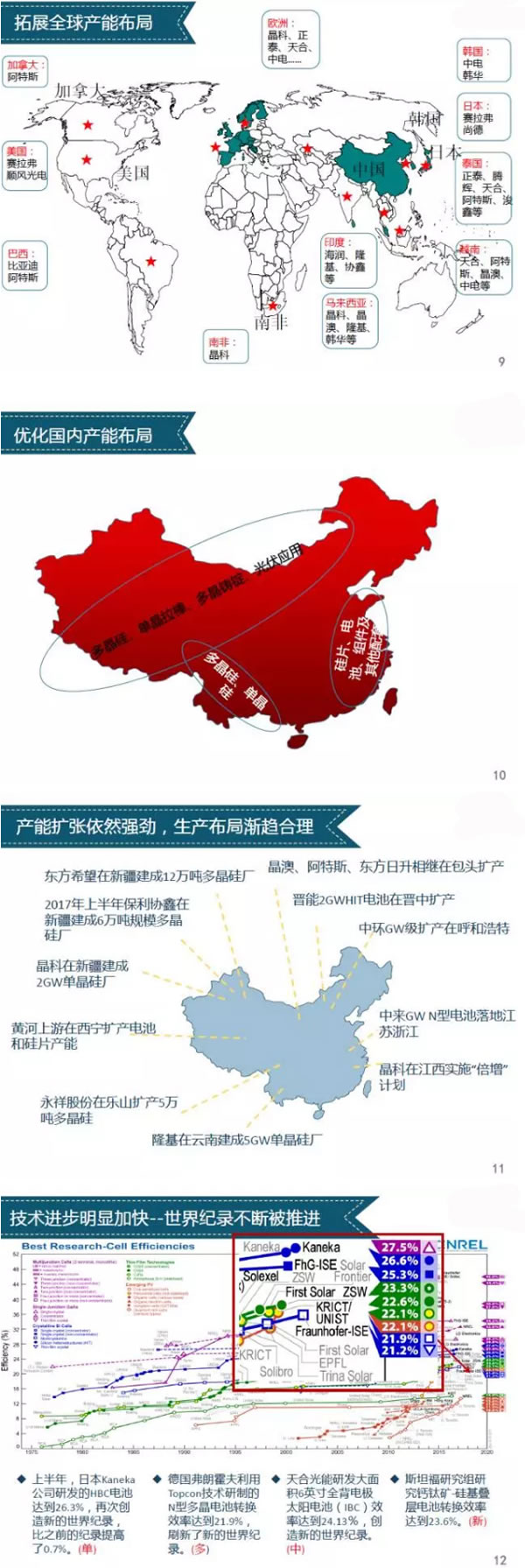

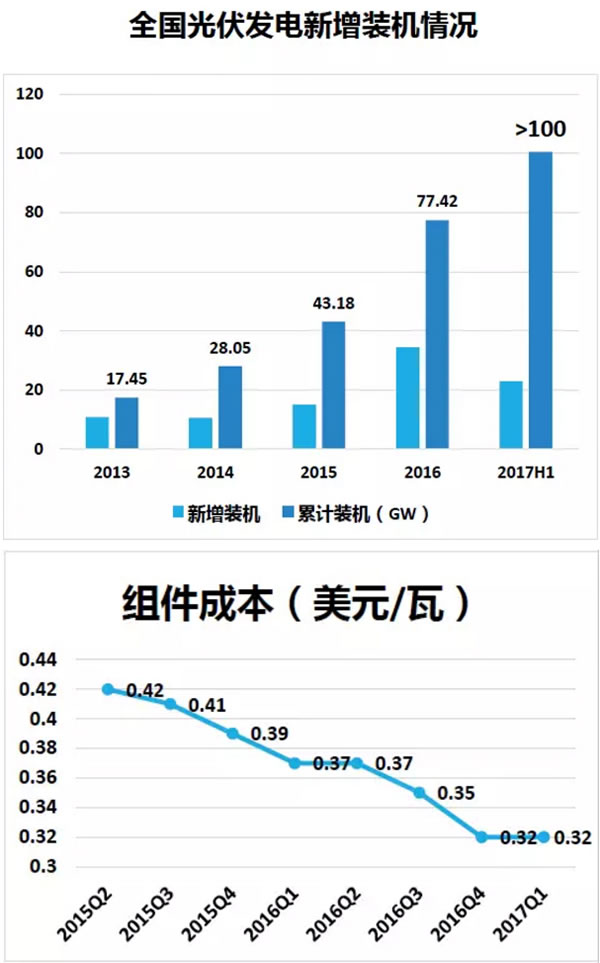

| 新能源,王勃华,光伏行业,光伏装 2017年上半年新增光伏装机量24.4GW, 下半年光伏行业将何去何从,中国光伏行业协会秘书长王勃华为您独家解析~ 2017年上半年行业发展回顾 产业发展概述 ●规模增速“快”,产业化技术水平“高”,产能布局“优”,应用市场“活”。 ●规模持续扩大,成本持续下降,技术不断进步  产量约为11.5万吨,同比增长21%; 行业产能利用率在90%以上; 生产成本降至9美元/kg以下; 毛利率在20%以上;  产量约为36GW,同比增长20%以上; 行业产能利用率在80%以上; 生产成本降至6美分/瓦以下; 毛利率略显分化(单多、大小);  产量32GW,同比增长超过28%; 单、多晶电池效率提升至21%和19%; 同比增长28%;同比增长25.9%; 行业毛利率在10%以上; 产能利用率在80%以上  产量超过34GW,同比增长25.9%以上。 二季度产能利用率在85%以上; 组件加工成本在12美分/瓦以下 行业毛利率在10%以上; 1-5月份进出口情况  特点 ●光伏产品每月出口额均超过10亿美元,月均出口额为11.27亿美元; ●光伏产品出口额同比下降,出口量却同比增加; ●光伏产品单价下行趋势下,单晶硅片单价保持稳定; ●随着海外工厂的设立,硅片的主要出口市场由中国台湾转移到马来西亚、泰国、越南等东南亚市场; ●组件出口市场由欧美日成熟市场转向新兴市场的趋势明显,包括印度、巴西、巴基斯坦、墨西哥等; ●多晶硅每月进口量均超过1万吨,月均进口量为1.12万吨; 市场结构大转换  ●上半年,日本Kaneka公司研发的HBC电池达到26.3%,再次创造新的世界记录,比之前的记录提高了0.7%。 ●德国弗朗霍夫利用Topcon技术研制的N型多晶电池转换效率达到21.9%,刷新了新的世界记录。 ●天合光能研发大面积6英寸全背电极太阳电池(IBC)效率达到24.13%,创造新的世界记录。斯坦福研究组钙钛矿-硅基叠层电池转换效率达到23.6%。 -先进技术产业化开始加速

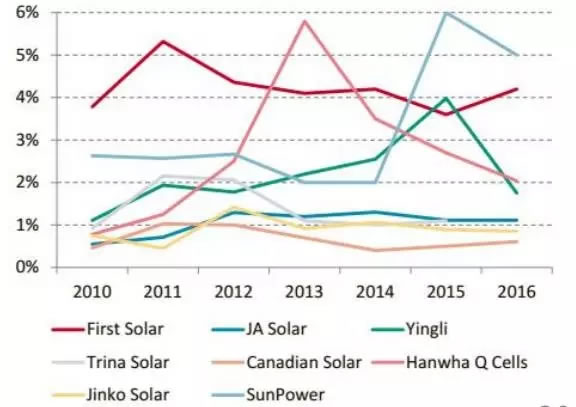

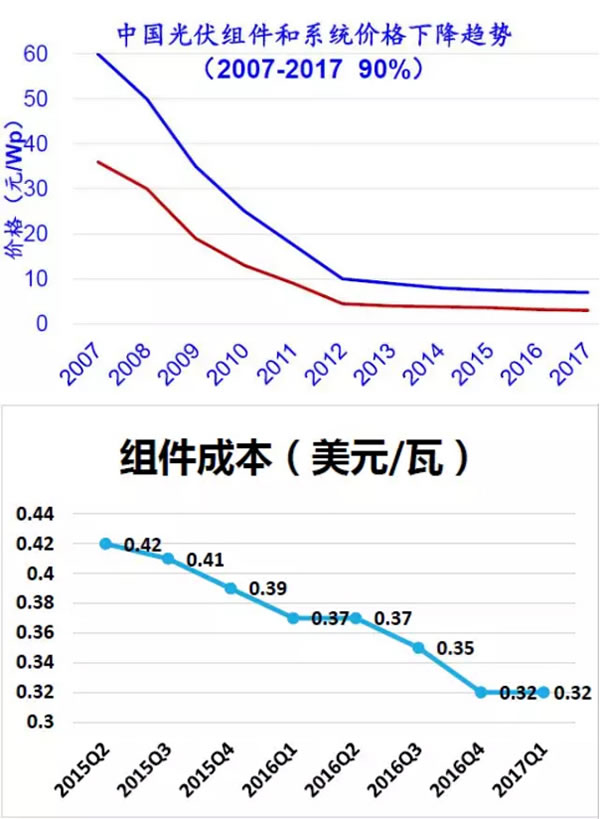

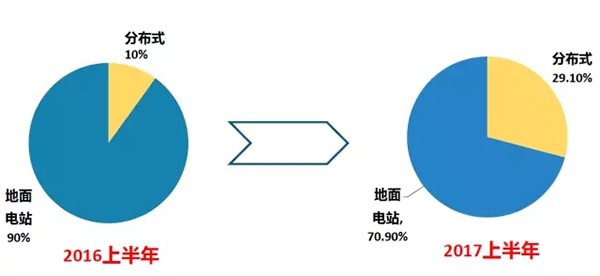

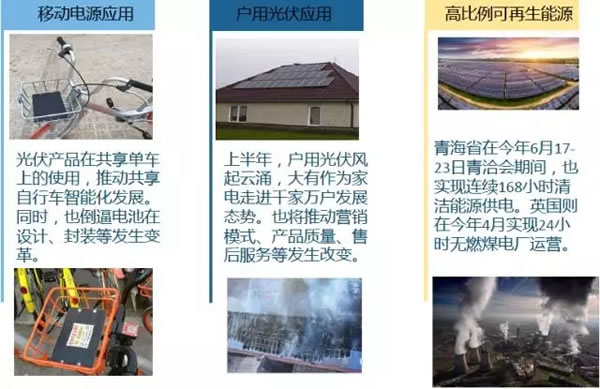

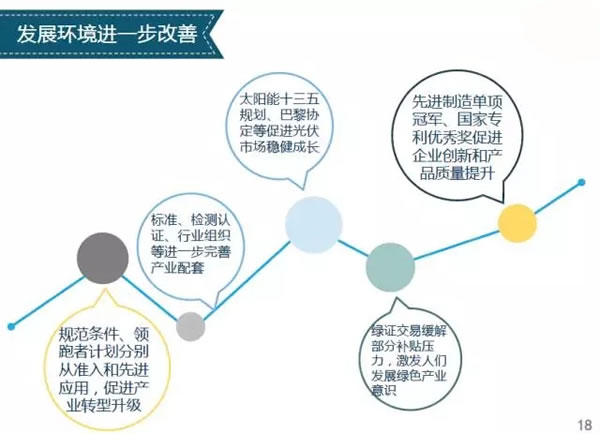

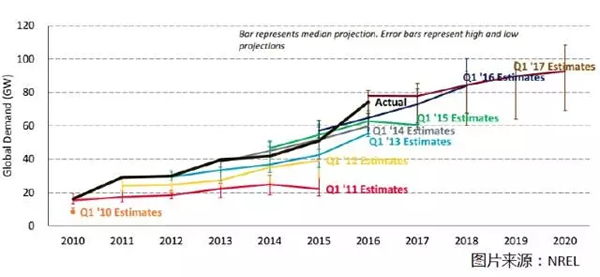

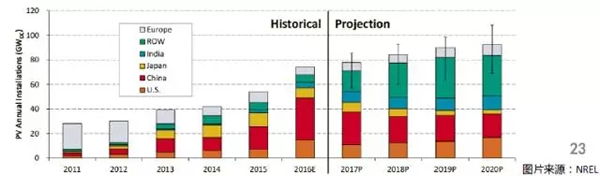

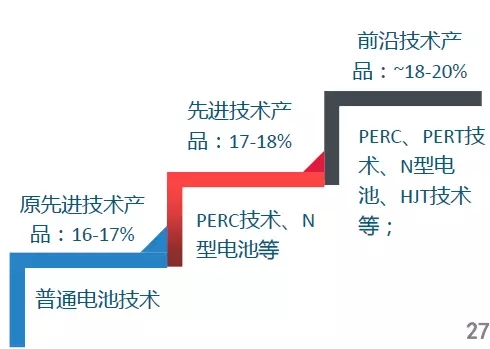

●黑硅技术、PERC技术成为当前电池片企业技改的主流,企业普遍通过此两种技术对产线进行技改,上半年高效电池片市场售价也明显高于普通电池; ●N型电池备受关注,江苏中来、天津中环等企业开始加速布局N型电池领域; ●HIT电池开始加速产业化,晋能、隆基等企业开始推动HIT电池产业化生产; ●组件环节的自动化、智能化改造也在加速。 ●总体看,国内企业研发投入占比低于全球领先水平,且彼此间差距不大。 -发电成本持续下降  ●光伏组件近两年下降近25%,未来仍将呈现下降趋势。 ●光伏发电已初步具备经济性,在全球多个地方已经低于传统发电成本,实现平价上网。 ●尽快降低非技术性成本是推动我国光伏平价上网的关键。 -市场需求依然强劲  ●上半年国内光伏市场再次受630抢装影响,6月份装机量达到13.15GW,其中电站10.07GW,同比减少8%,分布式3.08GW,同比增长8倍; ●上半年新增光伏发电装机容量24.4GW,同增9%,其中光伏电站7.29GW,同比减少16%,分布式光伏7.11GW,同增2.9倍; ●上半年累计装机量达到101.82GW,其中,光伏电站84.39GW,分布式光伏14.73GW。 -市场、布局、结构大转换  ●国内分布式光伏发展速度加速,新增装机占比从2016年上半年的约10%提升至2017年的近30%; ●国内集中式光伏电站建设从西北部快速迁移至中东部(上半年超过50%); ●国内市场快速发展,国外新兴市场快速崛起,印度已取代日本成为全球第三大市场,也是我国最大出口国。(从>95%到约30%) -应用多样化趋势开始显现  -发展环境进一步改善  -经济效益呈现分化趋势 ●产业链维度:从产业链各环节看,盈利能力呈现从上往下递减趋势,硅料环节最强,组件环节稍弱(上游价格高,以及代工等部分消减组件盈利能力)。从具体产品看也呈现分化趋势,如单晶硅片、高效电池片、高效组件等市场需求显著提升。 ●时间维度:从季度看,一季度由于市场呈现旺季不旺,组件价格略显低迷,多数企业盈利情况普遍不佳,二季度市场需求暴增,价格也略为回暖,企业盈利水平开始提升。 ●企业维度:从具体企业看,仍有近20%以上的企业呈现亏损状态,亏损的主要原因在于产能利用率不足,此前财务负担较重等,产业发展出现分化。 -值得关注的问题 ●欧洲最大的光伏企业SolarWorld宣布破产; ●美国最大的组件企业之一Suniva宣布破产保护; ●全球技术领先的两家企业 Sunpower裁员并关停部分菲律宾产线,松下也关闭 ●部分电池片产线并重整光伏业务; 据日本经济新闻(Nikkei)报导,2017年1~6月倒闭厂商家数,达2016年1~6月的2.2倍。 ●国内 ●主要企业普遍扩产,包括天合、晶科、晶澳等; ●部分中小型光伏企业正加速IPO,募集资金继续投资光伏产业; ●部分外围企业也开始布局光伏产品制造; ●适度发展的问题(冗余度、占比) 2017年下半年形势展望 -光伏产业一直超预期增长  -对产业发展的基本判断 ●朝阳性、战略性产业 ●长期看:光伏市场发展潜力巨大 ●《巴黎协定》的批准为全球光伏市场发展奠定坚实基调; ●光伏发电成本快速下降为光伏市场推广成为可能; ●光伏应用多元化、多样化为光伏市场发展提供广阔应用空间; ●多能互补、微网发展为光伏电力提供更多消纳空间(占比仅为1%); ●全球需求呈现去中心化,新兴市场开始规模化发展; ●“一带一路”国际合作战略促进开拓新兴市场。  ●我国光伏产业已具备较强国际竞争力并将继续保持 ●规模经济效益明显(前五大企业规模普遍在4GW以上) ●产业配套齐全(半导体基础、原辅材等环节涌现一批全球领先企业) ●学习经验充裕 ●性价比优势 ●在全球光伏市场普通走向招标,尤其是低价中标背景下,光伏产业依然具备较强竞争优势。 国内市场增速将放缓 -中端期看:不能盲目乐观

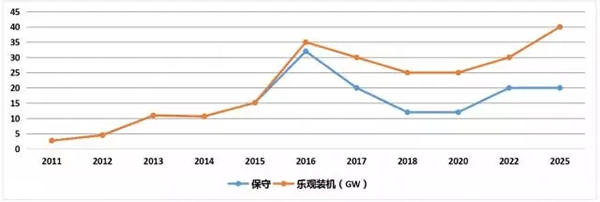

630一定程度上透支下半年市场,但有领跑者、美国市场透支、扶贫、分布式以及部分国外市场仍有较大需求,下半年仍将有一定规模的市场支撑。 -未来 西北部弃光限电严重,并且可能会延伸至华北或中部地区; 补贴缺口短期内尚无有效解决机制,拖欠将更加严重; 今年国内装机将提前完成“十三五”光伏发电装机目标,未来3年内国内市场增速存在着下滑的可能,不能盲目乐观。 国际贸易仍压力重重 美国启动201调查,预计下半年出结果; 印度、土耳其虎视眈眈; 这些贸易壁垒针对的不仅仅是中国大陆,还有马来西亚、泰国等海外工厂,应对不利恐将对我光伏产业形成围堵。 技术竞争将进一步加剧  光伏规范条件技术指标将会提高; 先进技术超过从目前的16-17%调高至17-18%;前沿基地产品在此基础上将再度拔高,高效产品市场供不应求; 除领跑者基地外,部分省市建设的光伏电站项目明确要求使用满足规范条件或先进技术的产品。 产业升级将加速  |

王勃华解析光伏行业发展

文章来源:中国光伏行业协会 发布时间:2017-07-21

摘要:2017年上半年新增光伏装机量24.4GW, 下半年光伏行业将何去何从,中国光伏行业协会秘书长王勃华为您独家解析~

美国提出完善太阳能法规,实现气候目标

2017-07-21

我国太阳能发电行业发展现状及建议2017-07-21

福莱特:拟60亿元投建光伏组件玻璃项目2017-07-21

中国光伏组件出口分析2017-07-21

全国人大代表、通威集团董事局主席刘汉元:连续10年为光伏产业健康发展鼓与呼2017-07-21

两大千亿巨头首 “闯” 光伏一体化,谁是下一个隆基?2017-07-21

政策汇总:20个省市光伏配储能要求(建议收藏)2017-07-21

央视披露光伏人才荒:企业“加价”抢人,年薪50万元招人难!2017-07-21

PV InfoLink权威报告:2022年大尺寸组件市占率近8成,超高功率组件引领分布式行业新纪元2017-07-21

其他资讯

- 全国政协十三届五次会议首场新闻发布会

全国政协十三届五次会议新闻发布会今天(3月3日)下午举行,新闻发布会采用网络视频... - 我国对欧投资保持逆势增长 2021年中欧...

商务部有关负责人表示,2021年,尽管面临的形势比较复杂严峻,但是中欧之间的经贸... - 中国两会的世界期待

2022年全国两会召开在即。在新冠疫情持续不断、全球经济复苏充满不确定性、国际格... - ·十三届全国人大常委会第三十三次会议在京举行

- ·国家发改委:坚决淘汰煤化工领域落后产能

- ·两部门:健全能源供应保障和储备应急体系

- ·全球天然气价格暴涨,中国如何打赢今冬“冷战”...

- ·全球制造业PMI连续下降 全球经济复苏动能持...

- ·习近平出席2022世界经济论坛视频会议并发表...

- ·国家能源局关于印发能源领域深化“放管服”改革...

- ·国家能源局 农业农村部 国家乡村振兴局关于印...

吉公网安备 22010402000830号

吉公网安备 22010402000830号