|

1.6月247家钢厂高炉停复产情况复盘 从具体数据来看,截至6月30日,预计247家钢厂样本6月铁水产量总量环比上月减少121吨至7327万吨,全年累计同比上升1973万吨,增幅4.81%。日均铁水产量环比增加3.9万吨/天至244.2万吨/天,增幅1.6%。 具体到区域来看,本月除华东地区产量有小幅减量外,其余统计区域均有不同程度的增量,其中华北区域增量最多。 从高炉停检修情况来看,截至6月30日,247家钢厂6月共新增复产高炉30座,涉及日均铁水产能11万吨/天。共检19座高炉,涉及日均铁水产能6.6万吨/天,本月钢厂在利润驱动下复产驱动力整体较强,其中检修钢厂多为例行检修。其中6座高炉尚未复产,涉及产能约2.1万吨/天。 从区域上看,本月高炉复产主要集中在河北、辽宁、山西和江苏等地区,其中山西复产情况最为显著,检修主要集中在河北、辽宁和江苏地区。 2.预计7月钢厂高炉铁水产量240.2万吨/天 ①下月停复产计划 据调研了解,7月有11座高炉计划复产,涉及产能约3.9万吨/天;有11座高炉计划停检修,涉及产能约4.4万吨/天。若按照目前统计到的停复产计划生产,预计7月日均铁水产量244.1万吨/天。 ②淡季背景下需求或将转弱 铁水产量预计将走下行通道 近几年发现,到了6、7月份的时候,钢厂下游需求会有一个疲软期,终端需求的转弱会则是会伴随着利润的收缩,最终导致钢厂生产端的间接回落。但是今年可以发现,下游成材的库存大部分时间一直处于良好的去库趋势,甚至是在以往6月淡季开始的阶段仍旧是在去库的节奏上。由于成材端基本面没有特别大的矛盾,因此钢厂的生产状态今年大部分时间都是处于高位运行。 虽然6月在淡季预期的背景下没有表现出铁水回落的趋势,但市场上对于淡季的预期仍旧存在,从最新一期的五大材总库存数据显示,五大材总库存为2095.78万吨,周环比上升58.66万吨,总库存停止了去库逐步开始有累库的迹象,虽然一期的数据并不能表明累库正式开始,但是考虑到七月份后续的高温天气对于下游需求将会产生明显的影响,需求回落的可能性目前来看还是较大的。 另外从河北螺纹钢的即期毛利模型走势图中可以发现最新一期的数值为-36元/吨,利润出现了明显的下滑趋势。在成材累库以及利润收缩的双重影响下,钢厂生产将会受到一定程度的压力,7月份铁水下行的可能性较大。 对于7月份存在减产的潜在风险可以参考今年发生的第一波减产,于4月中下旬开始,于5月体现减量,整体日均减量为4.4万吨/天,如果从偏悲观的角度去考虑,7月市场上旬就会有减产动作,那么预计减量会有所提前表现,整体影响力估计会是在4万吨/天左右。最终7月的日均铁水产量会在240.2万吨/天。 ③平控背景下铁水产量仍会有所增加 截至最新数据,1-6月预计生铁产量同比增加1973万吨,假如下半年进行粗钢平控,那对于7-12月的生铁产生下行驱动,综合考虑消耗废钢和消费矿石产生的粗钢,若今年执行粗钢平控,则预计全年生铁产量同比增加1000万吨左右,按照往年7-12月趋势折算,预计影响日均铁水产量5.4万吨/天。 对于粗钢的构成,从铁元素平衡角度来看,主要的两大材料便是铁水和废钢。 如果粗钢是按照平控执行,那么废钢的消耗量便是主要的一大因素,后文中废钢的消耗量是以统计局的粗钢产量减去生铁产量得出。今年废钢整体的供应量一直是处于弱势,以今年1-5月份废钢的消耗量整体为6988.5万吨,同比去年减少了426万吨,今年以来废钢的供应整体偏紧,同时从废铁价差走势图也可以看出,铁水性价比明显强于废钢。 去年废钢6-12月份消耗速度达到每天2.2万吨的减量,对此今年6-12月废钢份消耗速度可以以2.2万吨/天作为上限值,根据实际测算,当减速达到3万吨/天的时候,会有个别月份表现为近五年的最低值,因此3万吨/天的消耗量可以作为上限值,最终以平均水平2.6万吨/天的消耗量为参考,可以发现全年废钢的供应量同比减少了近1000万吨。也就是说今年这空缺的1000万吨铁元素基本得从铁水中得到平衡,也因此可以解释为什么今年生铁实际产量一直处于高位运行。 综合而言,预计7月钢厂高炉铁水产量240.2万吨/天,需要重点关注后续下游终端成材库存以及钢厂利润的变动情况。 |

6月钢厂高炉停复产情况及7月份停复产计划

文章来源:今日动力煤 发布时间:2023-07-03

摘要:1.6月247家钢厂高炉停复产情况复盘从具体数据来看,截至6月30日,预计247家钢厂样本6月铁水产量总量环比上月减少121吨至7327万吨,全年累计同比上升1973万吨,增幅4.81%。日均铁水产量

中国为何宣布对镓和锗实行出口管制?专家这么看

2023-07-03

我国多项矿产勘查开发实现新突破2023-07-03

第五届“闵恩泽能源化工奖”揭晓2023-07-03

2000万辆新能源汽车背后的“中国智造”力量2023-07-03

6月钢厂高炉停复产情况及7月份停复产计划2023-07-03

1-5月内蒙古主要能源产品产量均居全国前列2023-07-03

国家能源集团部署迎峰度夏能源保供工作2023-07-03

国内首个超深井超大规模开采矿山开工2023-07-03

全球最大矿业公司:各国政府应避免矿业贸易保护主义2023-07-03

其他资讯

- 李强主持召开国务院常务会议 研究推动经济...

国务院总理李强6月16日主持召开国务院常务会议,研究推动经济持续回升向好的一批政... - 习近平在中共中央政治局第五次集体学习时强...

新华社北京5月29日电 中共中央政治局5月29日下午就建设教育强国进行第五次... - 国家发展改革委解读当前经济热点

最新数据显示,我国经济运行延续恢复向好态势。如何看待物价走势?如何稳定和扩大就业... - ·中国一季度经常账户顺差820亿美元 双向跨境...

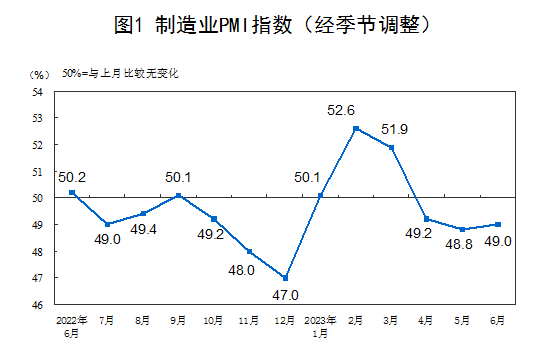

- ·解读4月份PMI数据:回升基础仍需巩固,向好...

- ·中国商务部:继续采取一系列措施扩大进口

- ·权威部门话开局丨能源行业高质量发展怎么干?看...

- ·我国首条“西氢东送”管道纳入国家规划

- ·国家能源局加快推进能源数字化智能化发展

- ·“拥抱中国开放带来的巨大机遇”

- ·中共中央 国务院印发《党和国家机构改革方案》...

吉公网安备 22010402000830号

吉公网安备 22010402000830号