|

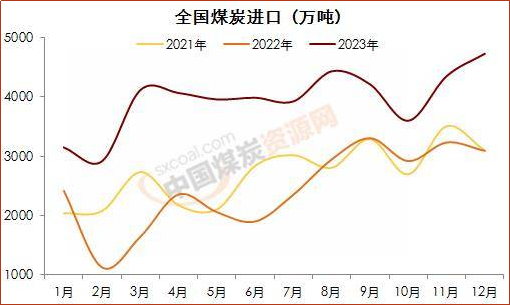

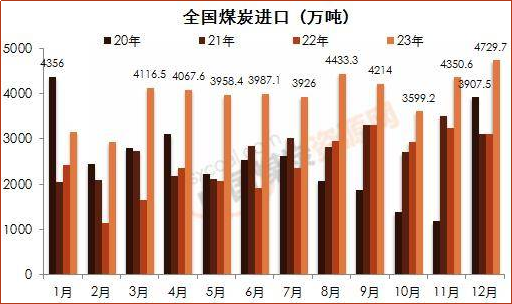

海关总署最新发布的数据显示,继11月煤炭进口量攀升至单月历史第三后,12月进口量一举创下单月历史新高,达4729.7万吨,同比增长53.0%,环比增长8.7%。

2023年以来,在诸多利好因素的共同作用下,煤炭进口量明显高于往年,月度数据不是创历史新高就是在创新高的路上。 进入12月份后,因着国内下游并未出现超预期需求,且进口煤市场相对较为平稳,彼时业内曾普遍认为12月份进口量或将环比有所减量。 但市场变化总是在瞬息之间就会发生,受进口煤关税可能恢复消息的影响,叠加前半月强寒潮影响下,电厂库存去化明显,且进口煤价格优势仍然比较明显,最终促使12月份煤炭进口量再创新高。

在月度进口量屡创新高的情况下,2023年全年煤炭进口量同样创下了历史新高,达47441.6万吨,同比大增61.8%。在此之前,国内煤炭进口最高历史记录是2013年创下的32702万吨。

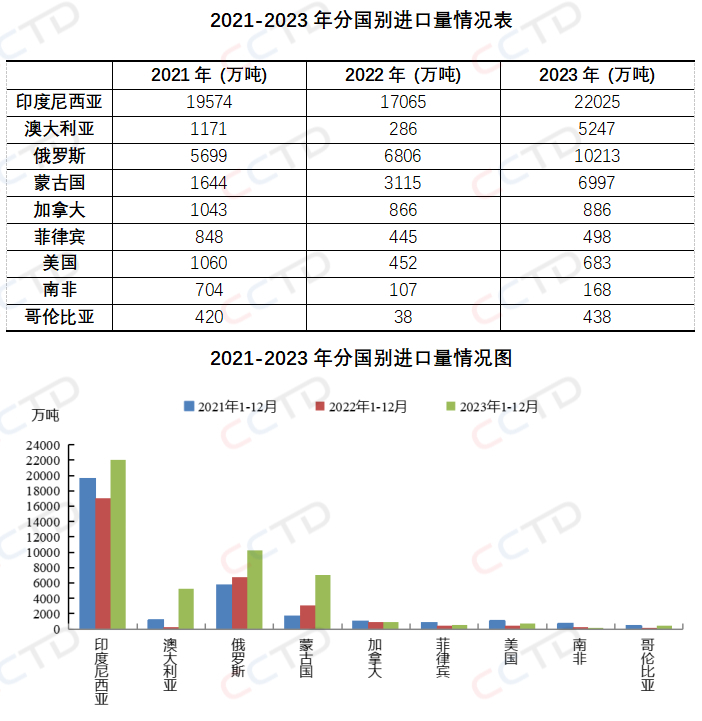

价格方面,由于进口量大幅增长,进口总额也大幅增加。2023年,中国煤炭累计进口金额529.66亿美元,同比增长24.1%。 不过单价则出现了明显下降。数据显示,2023年全年煤炭进口平均单价为111.65美元/吨(约合人民币794.7元/吨),同比下降近两成。 进入2023年后,国际地缘政治趋于常态化,对能源市场的影响也逐渐被消化,带动能源价格大幅回落,煤炭价格也不例外。 2024年来看,随着进口关税的恢复,以及国际市场供应增量有限的情况下,预计全年进口量或将有所减少,再创新高的可能性几乎没有。 2024年1月1日起,我国恢复煤炭进口关税,虽然进口澳大利亚、印尼煤炭适应协定税率为0,但对来自包括俄罗斯、美国、南非、蒙古等在内的其他国家进口煤将征收关税。 2023年1-11月中国进口动力煤主要来自印尼(占61%)、俄罗斯(占17%)和澳大利亚(占13%),进口炼焦煤主要来自蒙古(占52%)和俄罗斯(占26%),因此进口关税恢复对俄煤和蒙古煤影响更大。 开源证券研报指出,按2023年12月底俄5500K动力煤到绥芬河口岸、俄主焦煤到京唐港、蒙古焦精煤到甘其毛都价格计算,进口关税恢复将分别增加44元/吨、68元/吨、54元/吨进口成本。若2024年海内外煤价差逐渐收敛,进口煤炭价格优势减弱,将导致中国进口煤存在减量预期。 供应方面,据IEA对海外主要煤矿项目梳理,2023年海外新增煤矿投产产能约为15690万吨,此后预计将降至3050、7330、5310万吨。从最大进口来源国印尼来看,该国2023年煤炭实际产量为7.7亿吨,其设定的2024年煤炭目标产量仅7.1亿吨。而俄罗斯和蒙古国则均存在运输方面的制约。 此外,近年来以印度、印尼为代表的新兴经济体煤炭需求高涨。印度煤炭部预测FY2022-23至FY2029-30(4月1日至次年3月31日)印度煤炭需求将由10.29亿吨提升至14.48亿吨;印尼能源与矿产资源部则预测2024年发电行业将消耗煤炭1.7-1.8亿吨,高于2023年的1.61亿吨,制造业等其他工业用户将消耗煤炭3000万至3500万吨。而为应对能源供应短缺,欧美等发达国家存在减缓“去煤化”进程的可能。 |

2023年煤炭进口量创新高,2024年进口量或将缩减

文章来源:煤炭资源网 发布时间:2024-01-16

摘要:海关总署最新发布的数据显示,继11月煤炭进口量攀升至单月历史第三后,12月进口量一举创下单月历史新高,达4729.7万吨,同比增长53.0%,环比增长8.7%。 2023年以来,在诸多利好因素的共

陕西2024年将力争煤炭主产区铁路运输比例达90%

2024-01-16

世界仍然需要煤炭:动力煤全球进口达10亿吨,价格继续上涨2024-01-16

2023年俄罗斯海港转运煤炭2.06亿吨 同比微降0.4%2024-01-16

班切罗・科斯塔:2023年1-12月全球海运煤炭贸易量同比增长6.0% 欧盟煤炭进口同比下降30.4%2024-01-16

集通铁路电气化改造工程全线最长隧道顺利贯通2024-01-16

国家发改委:目前全国统调电厂存煤同比增加3000万吨左右2024-01-16

2023蒙煤完美收官,2024未来可期2024-01-16

2023年1-11月澳大利亚冶金煤出口同比下降6.1%2024-01-16

2023年煤炭进口量创新高,2024年进口量或将缩减2024-01-16

其他资讯

- 如何深入实施国有企业改革深化提升行动

中央经济工作会议提出:“深入实施国有企业改革深化提升行动,增强核心功能、提高核心... - 走稳走实构建新型能源体系之路

1月1日出版的《求是》杂志发表习近平总书记重要文章《以美丽中国建设全面推进人与自... - 多部委密集发声,释放2024年经济重磅信...

岁末年初,多部委密集发声,就中国经济形势和2024年重点发力方向释放政策信号。有... - ·2024年有哪些重点经济工作?财经官员权威解...

- ·国务院副总理丁薛祥:全面停止新建境外燃煤电厂...

- ·国家能源局综合司关于组织开展第四批能源领域首...

- ·李强主持召开中央金融委员会会议

- ·国务院副总理丁薛祥:着力抓好煤炭、天然气生产...

- ·信心提升,多家外资金融机构上调2023年中国...

- ·第十一次中欧能源对话召开

- ·“我国经济将回升向好、长期向好”——四部门解...

吉公网安备 22010402000830号

吉公网安备 22010402000830号