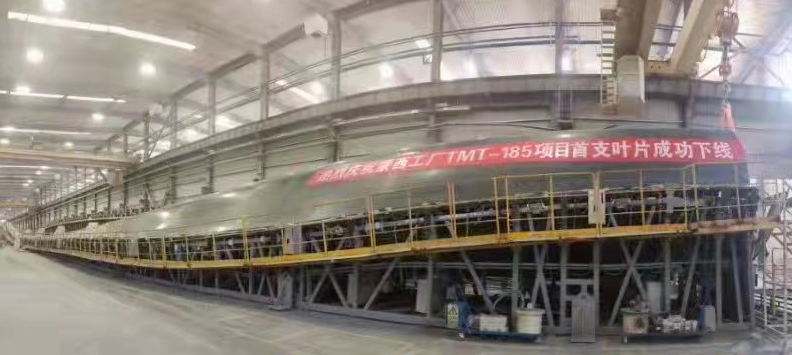

| 海上风电,风电补贴 今年初,财政部等三部委发布去除中央补贴的文件,令中国海上风电的前景变得迷雾重重。 根据现有的成本测算,海上风电还难以在2021做到平价。业内开始关注,地方能否接力国补。但是,事关海上风电命脉的地方补贴政策却迟迟未出台。 近日,中广核新能源党委委员、副总经理章建忠在“全球疫情下中国风电产业应对策略研讨会”上表示,广东、江苏、辽宁三省支持接力海上风电补贴,但尚未明确地方补贴政策,预计有可能开展省补。而上海、福建、天津、浙江、山东、河北六省则态度不明确。 江苏和广东是目前海上风电发展的主战场,如果这两个省份释放出接力海上风电补贴信号的话,对于前途未卜的中国海上风电而言,毫无疑问是一剂强心针。 但4月23日《能源》杂志记者致电江苏、广东、辽宁三省发改委,均未得到明确回复。 海上风电历经十余年发展,其标准体系和政策正在逐步完善,打桩技术和风机技术不断突破,产业链条也处于稳步成熟的阶段。虽然短时间内做不到平价,但历史不应该忘记海上风电的发展曾经为中国制造业转型做出的贡献。 各省有必要补贴海上风电吗? 2015年,由于全球干散货运力过剩超过30%,中国承接的新船订单量仅有3126载重吨,同比下降47.9%。甚至还有大量的订单被中途取消,中国造船业遭遇前所未有的打击。 遭遇重创的省份中,就有江苏。在江苏南通、启东、仪征等地,造船业是支撑当地经济发展的支柱产业,以南通为例,造船业的GDP占比约10%。但受困于造船业寒冬,江苏有20余家造船厂濒临破产,其中包括著名的熔盛重工。 就在政府为拯救造船产业而四处奔走时。海上风电的发展为其带来一丝曙光。此前一年,也就是2014年6月,国家发改委发布《关于海上风电上网电价政策的通知》,规定对于非招标的海上风电项目,2017年以前投运的潮间带风电项目含税上网电价为每千瓦时0.75元,近海风电项目含税上网电价为每千瓦时0.85元。 标杆电价的划定按下了海上风电发展的加速键。很快,江苏、广东、福建等地迎来了龙源电力、三峡、华能、中广核等一大批开发商的身影,到2016年底,中国建成的海上风电装机容量达到1480MW,其中江苏占据1120MW。 海上风电场的建造需要大量的船只,包括吊装和基础打桩所需的专业施工平台,运维船,以及各类运输船等。快速增长的海上风电释放的船只需求,成为造船企业的救命稻草。 同年,距离江苏不到900公里的福建,三峡海上风电国际产业园正式启动,不仅引进了金风科技、东方电气等主机厂商和叶片、结构件厂商,还建设了海上风电研发中心、检测中心、和认证中心等,其规划的风电机组年产能达到150-180万,产值可达150亿元。 距离江苏1300公里外的广东,阳江风电基地迎来20余家风电企业陆续入驻,预计产值超过500亿元。 这些企业的落户,一方面带动了当地的经济发展和技术进步,在原有的工业基础上,形成了更好的产业集群效应,另一方面也解决了当地部分人的就业,维护了地方的稳定。 但如果海上风电中央补贴去除之后,地方补贴不能接棒,这个行业难以健康发展。“海上风电五年内做不到平价,海上风电现在平价就是死价,就是不要干了。海上风电电价我认为可以考虑先下调到6毛5左右,这个电价水平基本上是可以盈利的,但是这个的利润率水平和陆地平价差不多了。不能低6毛5,否则就要亏损了。”中国国电集团前副总经理谢长军在接受采访时表示。 “如果未来海上风电得不到地方政府的支持,其新增容量大幅缩减是可以预见的。届时,海上风电全产业链都会遭到反噬。”明阳智能内部人士对《能源》杂志表示。 海上风电产业链条的各个环节基本上都具备重资产属性。以海装船为例,一条自升式安装平台的造价动辄上亿,一条普通运维船的造价亦超过500万。如果地方补贴接不上,海上风电停摆,对产业链条上的企业和社会经济都将带来不小的打击。届时,上述地方政府竭力招商引进的,各大企业斥巨资打造的生产线和产业园又该如何收场? 如何接力海上风电? 截至2019年底,我国海上风电累计并网装机为593万千瓦,占风力发电装机的10%左右。同时,据中国海上风电协会秘书长翟恩地介绍,到2021年底招标为建设项目共计2131.5万千瓦。 这是未来几年中国风电的重要接续力量。从开工在建的数量来看,广东和江苏占比过半。其中,广东海上的在建项目容量为542.15万千瓦;江苏省在建项目容量为402.8万千瓦。  从建造成本来讲,目前江苏的海上风电相对成熟,建造成本在14000元/KW左右,是所有省份中成本最低的地区。广东和福建的建造成本大约在17000元-18000元/KW。相对于2010年的23700元/KW来讲,10年间,海上风电的成本下降了20%以上。 但横向对比来看,目前已经具备平价能力的陆上风电建造成本大约为7000元-8000元/KW,同为可再生能源的光伏千瓦造价大约为5000元-6000元/KW。 “海上风电所需补贴强度仍然最高,约0.3-0.4元/千瓦时,几乎占其电价的一半。”龙源电力董事长贾彦兵介绍。 因此,如果无差别补贴,任由海上风电依靠补贴而大规模发展,很可能重演“补贴拖欠”悲剧。但突然停止其补贴,“抢装潮”之后可能就是“低迷期”,非常不利于行业健康持续发展。 贾彦兵认为,海上风电发展既要客观顺应当前的新能源平价大势,尽可能减轻补贴压力;又要放眼世界,保障我国海上风电行业长远的竞争力。 “具体来讲,可以每年优选一些风资源和建设条件好、补贴强度低的项目,交由技术先进、综合实力强的单位有序开发建设,由地方政府接力补贴,逐年引导海上度电成本稳步下行,约2025年后降为平价。如此一来,海上风电产业也不会因建设规模的锐减而受挫,还可以促使优秀的开发单位、建设单位、主机厂家不断进行技术迭代和创新变革,培养未来在全球海上风电的竞争实力。同时,全社会也无须付出高昂的补贴代价。”贾彦兵向《能源》杂志介绍。 不过,海上风电的发展也不能完全依靠地方补贴。 作为中国第一大海上风电开发商的掌舵者,贾彦兵在提及龙源电力未来海上风电发展规划时表示, “一是精准测算项目收益,科学推进施工进度,确保120万海上项目2021年底全容量并网;二是与国内主要主机厂家结成产业联盟,合作开发广东、山东等地的海上项目;三是打造专业化施工船舶和设备,推广智能运维,不断降低全生命周期成本,引领我国海上风电走向平价;四是加大与设计、主机、施工等单位的产业协同,开展一体化设计、一体化施工、一体化运维,充分发挥规模效应;五是进行技术研发和储备,开展海上漂浮式科技试验项目,瞄准将来的深海市场和海外市场。” 整机商和施工企业同样是降本的关键环节。据彭博新能源数据显示,海上风电机组容量系数改善20%,度电成本将下降16.7%。目前,东方电气、金风科技、明阳智能等整机商研发的海上风电8兆瓦或10兆瓦机组已经下线。 整体来看,施工环节成本占比约35%左右,亦有很大的降本空间。降本的方式包括打桩锤等重要设备的国产化以及打桩技术和效率的提升。 |

国补退坡,海上风电翘盼地方接力

文章来源:能源杂志 发布时间:2020-04-26

摘要:今年初,财政部等三部委发布去除中央补贴的文件,令中国海上风电的前景变得迷雾重重。

山东持续推进半岛千万千瓦级海上风电基地建设

2020-04-26

贵州2021年风电平均设备利用小时数1851小时2020-04-26

内蒙古500MW风电项目,核准了!2020-04-26

美国史上最大海上风电竞标结果公布!2020-04-26

国产最大吨位风电正面吊成功交付!2020-04-26

风电整机商纷纷亲自“造船”,意欲何为?2020-04-26

突发事故!某项目2月26日发生一起风电吊装事故 风电机组损毁2020-04-26

工信部:加大光伏、风机、节能电机等装备供给,完善风电装备产业链2020-04-26

风电设备退役潮之下的新风口2020-04-26

其他资讯

- 全国政协十三届五次会议首场新闻发布会

全国政协十三届五次会议新闻发布会今天(3月3日)下午举行,新闻发布会采用网络视频... - 我国对欧投资保持逆势增长 2021年中欧...

商务部有关负责人表示,2021年,尽管面临的形势比较复杂严峻,但是中欧之间的经贸... - 中国两会的世界期待

2022年全国两会召开在即。在新冠疫情持续不断、全球经济复苏充满不确定性、国际格... - ·十三届全国人大常委会第三十三次会议在京举行

- ·国家发改委:坚决淘汰煤化工领域落后产能

- ·两部门:健全能源供应保障和储备应急体系

- ·全球天然气价格暴涨,中国如何打赢今冬“冷战”...

- ·全球制造业PMI连续下降 全球经济复苏动能持...

- ·习近平出席2022世界经济论坛视频会议并发表...

- ·国家能源局关于印发能源领域深化“放管服”改革...

- ·国家能源局 农业农村部 国家乡村振兴局关于印...

吉公网安备 22010402000830号

吉公网安备 22010402000830号