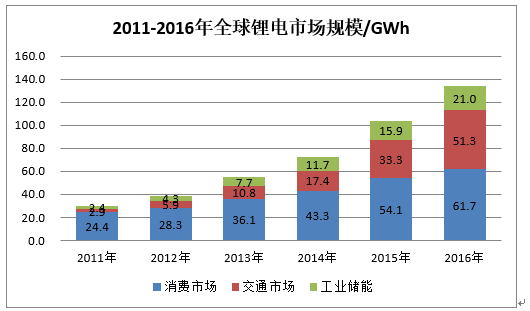

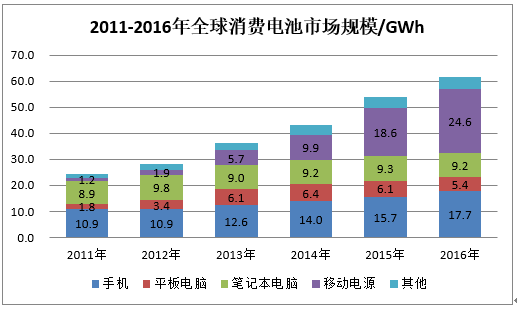

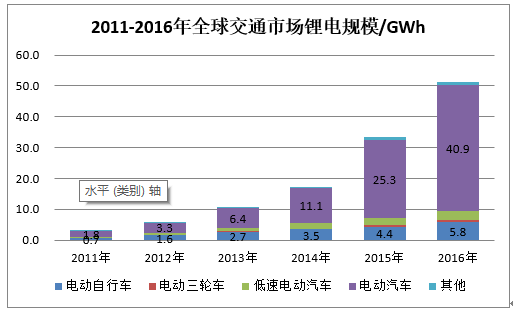

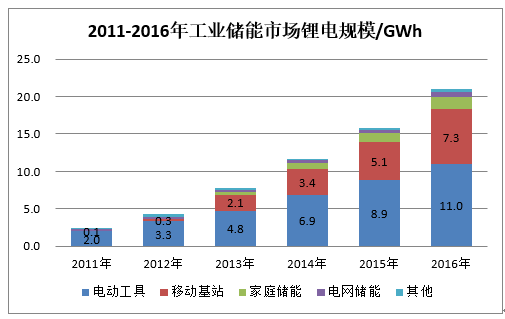

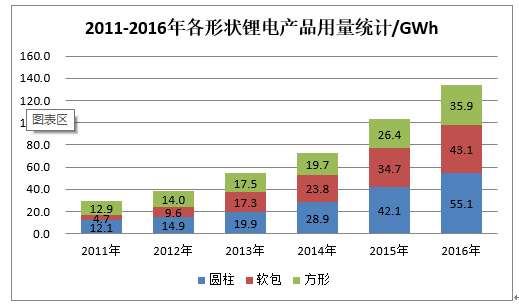

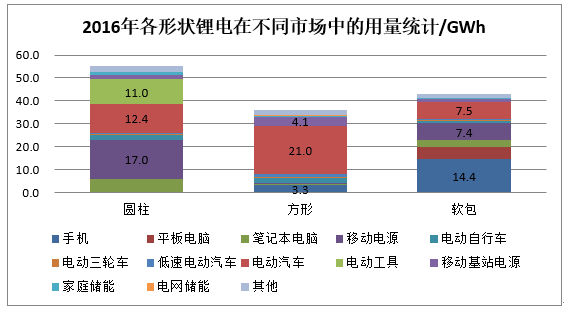

| 新能源,锂离子电池,电动汽车市场 全球锂电市场规模2016年达到134GWh,同比增长29.8% 对全球锂电市场规模的统计,难点在于中国市场次品的流通规模到底有多大,很难准确评估。经过这几年的摸索,真锂研究找到了一些办法,同时对前几年的市场规模统计做了一定的调整。按照新的统计办法,真锂研究认为,2016年全球锂电市场规模高达134GWh,同比增长29.8%;2011年以来,锂电市场规模年均复合增长率高达35.2%。在全球经济总体尚处低谷的情况下,锂电的发展是难得的亮点之一。  图表1:2011-2016年全球锂电市场规模统计(数据来源:真锂研究) 1、各市场的发展情况 真锂研究将锂电市场划分为消费市场、交通市场和工业储能这三大部分,其中,日韩产研机构划入消费市场这个大类的电动工具市场,真锂研究归入工业储能市场,因为电动工具电池实际上也属于动力电池。从图表1可以看到,消费类电子产品市场仍然是锂电最大市场,但是占比在逐年下降:2011年消费市场规模24.4GWh,占比82.1%,此后大概以每年6-8个百分点的速度下滑,到2016年以61.7GWh的规模占比46.0%,首次降到了一半以下。2011年以来消费市场年均增速20.4%。  图表2:2011-2016年全球消费电池市场规模统计(数据来源:真锂研究) 消费市场的结构也发生了较大变化,图表2显示,2011年消费市场中明显还是手机市场主导,是年手机市场电池需求10.9GWh,占消费市场的比重高达44.9%,此后比重逐年下滑,到2015年被移动电源(充电宝)超越:2015年移动电源市场以18.6GWh的需求量首次超越手机市场的15.7GWh,2016年进一步拉大了差距,移动电源市场以24.6GWh占比39.9%,远超手机市场的28.7%。移动电源市场消纳了大量的消费电池次品。  图表3:2011-2016年全球交通市场锂电规模统计(数据来源:真锂研究) 以电动汽车为代表的交通市场自2011年电动汽车商业化元年以来高速增长,成为锂电市场发展的最大动力。2011年交通市场规模仅有2.9GWh,占比9.8%,到2016年发展到51.3GWh,是2011年的17倍多,年均增速77.3%,占比也因此迅速上升到38.3%。需要提及的是,电动汽车市场的高速发展,生产汽车电池过程中所产生的次品电池,一部分进入到了电动自行车、电动三轮车以及低速电动汽车等其他交通市场,直接带动了这些细分市场的锂电需求。 从图表3可以看到,电动汽车市场锂电规模2011年仅为1.8GWh,但也占到了交通市场的60.4%,到2016年扩大到40.9GWh,是2011年的23倍多,占比也进一步提升到了79.7%。交通市场中的第二大细分市场是电动自行车市场,该市场的锂电需求2011年是0.7GWh,到2016年迅速扩大到5.8GWh年均增幅高达52.7%,在电动自行车销量这几年增长极为缓慢的情况下,锂电应用规模的快速扩大表明该市场锂电替代铅酸电池的进程在明显加快。电动三轮车领域也大致如此,汽车电池次品在该领域的应用快速增长。至于低速电动汽车市场,则是由于汽车电池产能规模的快速扩大,使得锂电的性价比正在快速接近铅酸电池,应用也在快速增长。 工业储能市场真锂研究主要统计了电动工具、移动基站电源、家庭储能、电网储能这几类细分市场。从图表1可以看到,工业储能市场2016年规模也已达到了21.0GWh,虽然在三大市场中还是最少,但2011年以来年均增幅高达54.6%,增速方面同样远超消费市场。这种情况表明,锂电的未来将主要依赖于动力电池市场的发展。而动力电池市场的发展,近期看交通市场,远期看储能市场。  图表4:2011-2016年全球工业储能市场锂电规模统计(数据来源:真锂研究) 工业储能市场的发展目前还主要依赖于电动工具和移动基站电源这两个细分市场。图表4显示,电动工具市场的占比2011年以来逐年下降:2011年电动工具市场以2.0GWh占比83.2%,到2016年以11.0GWh占比52.0%。不过,电动工具市场锂离子电池已基本完成了对镍镉电池等其他二次电池的替代,以后的市场增长空间将非常有限。移动基站电源市场2013年开始快速发展,到2016年以7.3GWh占比34.8%,这与中国电动汽车市场的爆发基本同步,不少汽车电池次品在这个市场实现了应用。 海外家庭储能市场大致从2013年开始得到快速发展,主要是与家庭光伏发电系统配套。本世纪初,欧美日纷纷开启了“百万屋顶”计划,鼓励家庭在屋顶安装光伏发电系统。这些屋顶计划大都取得了成功,但如何经济有效地利用好这些光伏电力,一直是一个难题。在电动汽车市场开启并带动锂离子动力电池价格快速下降之后,德国、日本等国先后推出相关补贴政策,鼓励家庭安装储能配套系统。2013年全球家庭储能市场实现了0.4GWh的装机量,2016年达到了1.7GWh,年均增幅高达60%,基本上都是在海外市场取得的成绩。 电力电网储能市场目前还都是处于示范应用阶段,锂离子电池用量还比较小。 2、不同形状锂电产品应用情况 锂离子电池产品按照形状可分为圆柱、方形和软包这三大类。圆柱电池采用相当成熟的卷绕工艺,自动化程度高,产品一致性高、品质稳定,成本相对较低。圆柱电池有18650、26650、32650等诸多型号,其中18650电池用量最大最普遍。方形电池的壳体主要是钢壳和铝壳,目前主要是铝壳电池。方形内部采用卷绕式或叠片式工艺,对电芯的保护作用优于于软包电池,电芯安全性相对圆柱型电池也有了较大改善。方形电池可以根据需要进行定制化生产(单体电池容量可以做到很大),市场上型号众多,工艺也较难统一。 软包电池与方形电池最大的不同就是外壳材料采用铝塑膜软包装(原来还有一个不同是软包电池采用凝胶态电解液,不过现在的软包电池也大多采用液态电解液了)。软包电池的优点有:能量密度相对高一些(因为壳体材料较轻)、安全性能相对好一些(极端情况下硬壳电池或会爆炸,而软包电池只会鼓气裂开)、外形可任意改变(在智能手机发展初期这一点很重要,因此苹果iphone手机选择软包电池),不足之处是产品一致性相对差一些,另外,成本也相对略高一些。  图表5:2011-2016年中国锂电市场规模统计(数据来源:真锂研究) 三种形状的锂离子电池产品各有优缺点,那么,市场的选择情况如何呢?从图表5可以看到,全球锂电市场2016年圆柱电池的需求量最大,以55.1GWh占比41.1%;软包电池的发展最快,2016年需求量达到43.1GWh,2011年以来的年均复合增长率是55.9%,明显高于圆柱和方形;而方形电池的发展则比较一般,2016年需求量35.9GWh,占比仅为26.8%,由2011年的第一位降到了2016年的最后一位。 那么,三种形状的锂离子电池产品又是主要应用在哪些细分市场呢?从图表6来看,2016年方形电池主要用在电动汽车市场,在35.9GWh总用量中,电动汽车市场占了21.0GWh,占比高达58.6%,而且主要是在中国电动汽车市场使用;移动基站电源市场和手机市场分别以4.1GWh和3.3GWh的用量排在第二和第三位,但是占比分别仅有11.3%和9.2%。  图表6:2016年各形状锂离子电池产品在不同细分市场中的用量统计(数据来源:真锂研究) 圆柱电池和软包电池的使用情况相对要分散一些,第一位细分市场的占比不是那么突出,但也都在30%以上。2016年55.1GWh的圆柱电池总用量中,移动电源(充电宝)市场以17.0GWh占比30.8%排在第一位,电动汽车市场以12.4GWh占比22.5%排在第二位,电动工具市场以11.0GWh占比19.9%排在第三位(该市场使用的锂离子电池全部是圆柱电池)。 2016年43.1GWh的软包电池总用量中,手机市场以14.4GWh占比33.5%排在第一位,电动汽车市场和移动电源(充电宝)市场的软包电池用量都差不多,分别是7.5GWh和7.4GWh,占比分别是17.4%和17.1%。平板电脑市场全部采用软包电池,2016年用量5.4GWh。 在锂离子电池第一大细分市场的电动汽车市场,在40.9GWh总用量中,方形电池占比高达51.4%,超过一半;圆柱电池和软包电池分别占比30.3%和18.3%。在第二大细分市场移动电源市场,在24.6GWh总用量中,圆柱电池占比高达69.0%,软包电池占比30%,而方形电池占比仅有1%。在第三大细分市场手机市场,在17.7GWh总用量中,软包电池占比高达81.4%,全部用在智能手机产品上;方形电池占据了其余的18.6%,智能手机和功能手机的用量大约各占一半;圆柱电池在该市场没有应用。 |

锂离子电池市场发展情况分析

文章来源:真锂研究 发布时间:2017-11-21

摘要:对全球锂电市场规模的统计,难点在于中国市场次品的流通规模到底有多大,很难准确评估。经过这几年的摸索,真锂研究找到了一些办法,同时对前几年的市场规模统计做了一定的调整。

高亚光委员:尽快出台电动自行车锂电池强制性标准

2017-11-21

这家公司正式纳入宁德时代供应链体系!2017-11-21

新能源汽车行业动力电池数据跟踪:磷酸铁锂产量增幅较大 锂价格大幅增长2017-11-21

碳酸锂突破50万/吨:别贪婪,该恐惧2017-11-21

中国电动汽车充电技术发展趋势研判2017-11-21

储能市场处于爆发前夜2017-11-21

远信储能与云南楚雄州姚安县签约年产2GWh锂电池储能装备 制造项目2017-11-21

福特中国也考虑用磷酸铁锂刀片电池?2017-11-21

新面貌,新征程!西子洁能(原杭锅股份002534)全新官网重磅上线!2017-11-21

其他资讯

- 全国政协十三届五次会议首场新闻发布会

全国政协十三届五次会议新闻发布会今天(3月3日)下午举行,新闻发布会采用网络视频... - 我国对欧投资保持逆势增长 2021年中欧...

商务部有关负责人表示,2021年,尽管面临的形势比较复杂严峻,但是中欧之间的经贸... - 中国两会的世界期待

2022年全国两会召开在即。在新冠疫情持续不断、全球经济复苏充满不确定性、国际格... - ·十三届全国人大常委会第三十三次会议在京举行

- ·国家发改委:坚决淘汰煤化工领域落后产能

- ·两部门:健全能源供应保障和储备应急体系

- ·全球天然气价格暴涨,中国如何打赢今冬“冷战”...

- ·全球制造业PMI连续下降 全球经济复苏动能持...

- ·习近平出席2022世界经济论坛视频会议并发表...

- ·国家能源局关于印发能源领域深化“放管服”改革...

- ·国家能源局 农业农村部 国家乡村振兴局关于印...

吉公网安备 22010402000830号

吉公网安备 22010402000830号