|

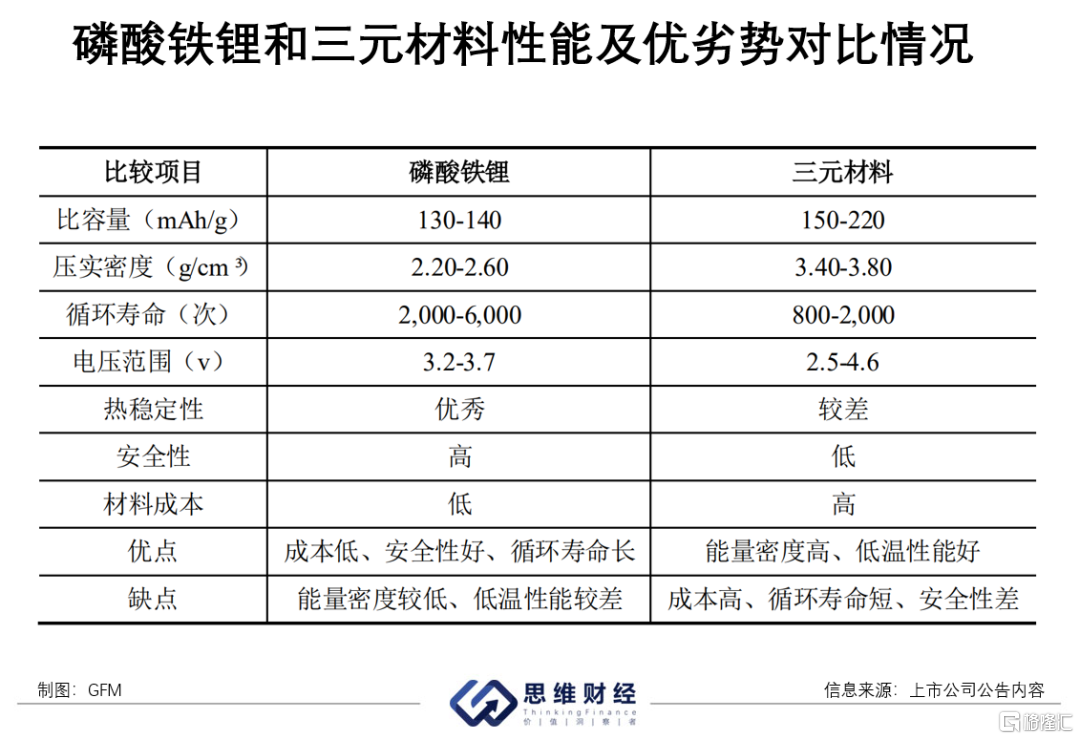

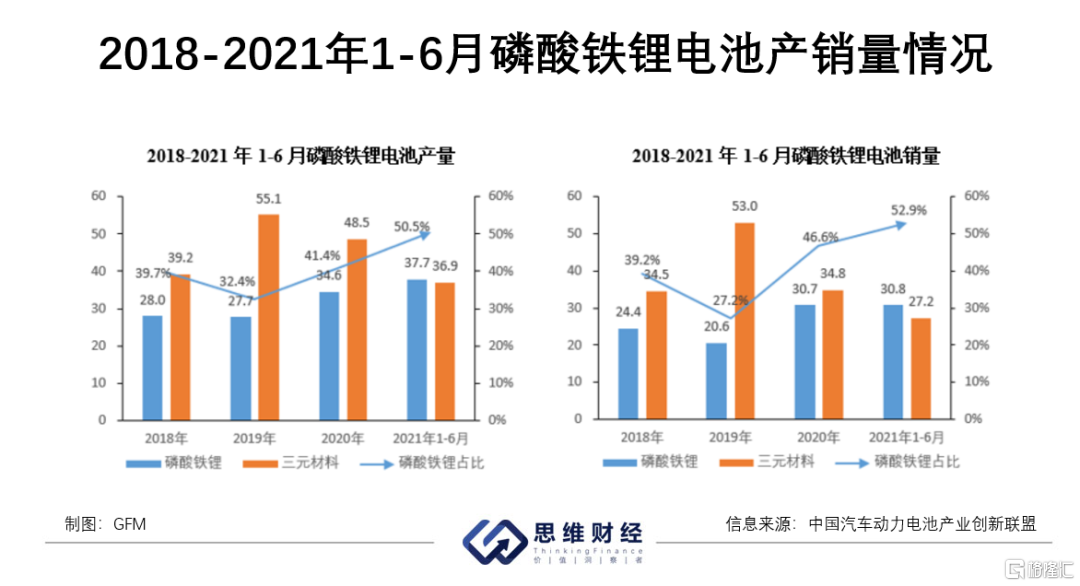

摘要:随着磷酸铁锂的技术路线在终端消费市场逐渐深入人心,磷酸铁锂电池市场逐渐扩大 今年以来,受益于火热的新能源赛道,锂电板块迎来爆发期,尤为值得一提的是磷酸铁锂电池概念指数持续走高,从今年初至12月10日,Wind磷酸铁锂电池概念指数累计涨幅高达85.17%,而沪深300指数同期下跌3%。 与电池概念火爆相伴的是磷酸铁锂行业景气度高涨。SMM历史价格数据显示,截至12月10日,磷酸铁锂(动力型)价格为9.2万元/吨,磷酸铁锂(储能型)价格为8.65万元/吨。今年以来,电池级碳酸锂价格大幅上涨,在成本的带动下,动力型磷酸铁锂价格也随之快速上行,均价从1月3.9万元/吨上涨至近期9.3万元/吨左右,涨幅高达138%。 事实上,今年以来,多家上市公司积极加码布局磷酸铁锂业务,密集扩张磷酸铁锂产能。据不完全统计,仅10月以来上市公司公布的磷酸铁锂项目规划年产能合计就超过100万吨。 作为正极材料的磷酸铁锂与三元材料,究竟孰优孰劣?谁将成为行业趋势?2020年排名前十企业的产量合计占2020年中国磷酸铁锂材料产量的99%。随着扩产推进、市场参与者增加,目前头部企业垄断的格局能否打破?  01 市场需求旺盛 磷酸铁锂是一种以锂源、铁源、磷源和碳源为主要原料的正极材料,而正极材料是锂电池的核心材料,在锂电池材料成本中所占的比例达30%-40%,直接决定了电池整体成本,是锂电池产业链中规模最大、产值最高的材料,引领着整个锂电池产业的发展。 具体来看,锂电池产业链主要分为前中后三部分:前端是有色金属、氟化物等资源;中间是正负极材料、电解液、铜箔、隔膜、锂电设备等材料;后端是以宁德时代为代表的电池制造商。在2021年锂电池行业高景气度之际,产业链中前端的利润增幅更大,资源企业和原料供应商成为最大受益者。 锂电池为新能源汽车的核心零部件,其发展与新能源汽车行业息息相关。《新能源汽车产业发展规划(2021-2035 年)》提出,到2025年我国新能源汽车新车销售量将达到汽车新车销售总量的20%左右。根据高工产研锂电研究所预测,到2025年中国新能源汽车产量和销量分别达到625万辆和623万辆,产销量以2020年为基期的年均复合增长率均为35%左右。 在政策驱动下,今年以来我国新能源车发展迅猛。根据乘联会发布的乘用车产销数据,今年1月至11月新能源乘用车批发280.7万辆,同比增长190.2%;零售251.4万辆,同比增长178.3%;渗透率为13.9%,相较2020全年5.8%的渗透率提升明显。 随着新能源汽车市场的迅速崛起,我国的电力电池行业需求量不断增长。根据高工产研锂电研究所的统计,2017年至2019年我国动力电池装机量复合增长率为31.29%,是全球动力电池增长的主要驱动力。2020 年全球动力电池装机量137.3GWh,同比增长17.2%,其中我国我国动力电池装机量为63.60GWh,占比46.32%。今年1月至10月,我国动力电池装机量累计107.5GWh,同比累计上升168.1%。 磷酸铁锂与三元材料是新能源汽车动力电池中应用最为广泛的两大材料。在性能方面,两者各有优缺点,具体来看,磷酸铁锂具有安全性高、成本低、循环寿命长等优势,也存在着能量密度低、低温性能较差的缺陷。目前,行业内很多企业正在研究通过改进技术路线或工艺流程来提高其能量密度。而三元材料具有成本高、循环寿命短、安全性差的缺陷,在能量密度、低温性能方面更具优势。  自2008年起,磷酸铁锂电池凭借其低成本优势在我国新能源汽车动力电池市场占据主流地位,磷酸铁锂出货量也相应处于高速增长态势,2014年出货量为1.4万吨,同比增长68%;2015年出货量为3.1万吨,同比增长118%。 自2020年以来,宁德时代、比亚迪分别推出“CTP”、“刀片电池”等技术,使得磷酸铁锂电池的能量密度有所提升,安全性、成本等优势更为凸显,推动了其在新能源乘用车领域的应用。除此之外,“Model3”、“比亚迪汉”、“宏光MINI”等爆款车型也开始采用磷酸铁锂材料电池。 随着磷酸铁锂的技术路线在终端消费市场逐渐深入人心,磷酸铁锂电池市场逐渐扩大。根据起点研究院统计,2020年全球磷酸铁锂电池市场规模为51.3GWH,较2019年同比增长46.5%。 磷酸铁锂电池需求进一步提升,产销量也增长迅速。中国汽车动力电池产业创新联盟数据显示,2021年上半年,磷酸铁锂电池产量为37.7GWh,在动力电池总产量中占比53.4%;销量为30.8GWh,在动力电池总销量中占比52.9%,超越了三元电池的产销量。  与之相应地,磷酸铁锂电池装机量受益于下游客户旺盛需求开始迅速增长。数据显示,2021年1-11月,我国动力电池装车量累计128.3GWh,同比累计上升153.1%,其中,磷酸铁锂电池的装机量累计达64.8GWh,占比50.5%,同比累计上升270.3%;三元电池装车量累计63.3GWh,占总装车量49.3%,同比累计上升92.5%, 磷酸铁锂电池装机量完成对三元电池的超越。 02 上市公司积极扩产 随着我国磷酸铁锂电池需求量快速增长,磷酸铁锂市场空间广阔,预计将迎来巨大的发展机遇。磷酸铁锂行业量价齐升,景气度大幅提升。 今年以来,磷酸铁锂的价格持续上行。SMM历史价格显示,动力型磷酸铁锂现货从1月均价3.9万元/吨上涨至近期9.3万元/吨左右,涨幅高达138%。 SMM认为,四季度新能源汽车需求放量叠加铁锂电池在新能源汽车中应用占比提升,铁锂供应缺口仍在,磷酸铁锂整体供需失衡局面持续,依旧会对磷酸铁锂价格形成支撑,预计后市磷酸铁锂价格仍将随原料价格上行。  多家上市公司闻风而动,瞄准磷酸铁锂正极材料,积极扩张磷酸铁锂产能。 12月9日,中伟股份公告,公司拟在开阳县建年产20万吨磷酸铁及磷酸铁锂材料生产线一体化项目,同时在化工园区范围内配套建设磷矿制磷酸或黄磷、磷酸一铵,另配套矿区及磷矿开采,以匹配20万吨磷酸铁锂产品需求,项目总投资约100亿元,分期开发,建设期33个月。而在此前的11月30日,中伟股份也曾公告表示,在贵州投资总产能规划建设不低于30万吨/年的磷酸铁、磷酸铁锂及相关磷资源开发、磷化工配套项目。 此外,12月8日泰和科技表示拟建设的年产1万吨磷酸铁锂高端正极材料项目已完成立项手续;12月1日,龙佰集团发布公告称,累计投资30亿元拟在南漳县投资建设年产15万吨电池级磷酸铁锂项目及其他相关项目。 11月,富临精工拟定增募资15亿元,投建5万吨磷酸铁锂正极材料及其他项目;川金诺发布公告,拟在防城港市投资建设5万吨/年电池级磷酸铁锂正极材料前驱体材料磷酸铁及配套60万吨/年硫磺制酸项目、10万吨/年电池级磷酸铁锂正极材料项目。 而在11月19日,两家上市公司同一日发布扩产公告。其中,已具备年产4200吨磷酸铁锂产能的中银绒业公告,预计投资20亿投建8万吨锂电池正极材料磷酸铁锂项目;川发龙蟒宣布拟在德阿产业园区建设年产20万吨新能源材料项目,其中包括20万吨磷酸铁锂以及20万吨磷酸铁生产线。 除了上述企业,德方纳米、华友钴业、龙蟠科技、芭田股份等多家公司也在积极新增磷酸铁锂产能。2021年以来,相关公司在磷酸铁锂方面投资布局的热度延续,新增磷酸铁锂项目逐渐增多。 中伟股份公告中披露的数据显示,2021年我国上半年计划新增的产能中,37.2万吨为磷酸铁锂项目,显著高于碳酸锂项目的18.4万吨,三元材料项目的23万吨。据不完全统计,10月以来,我国计划新增磷酸铁锂产能合计超100万吨,远超2020年实际产能。 东吴证券在研报中表示,除了传统磷酸铁锂企业纷纷扩产,磷化工、钛白粉等生产企业凭借各自资源优势相继切入磷酸铁、磷酸铁锂产业链,发展第二成长曲线。群雄逐鹿,随着磷酸铁/磷酸铁锂朝着大宗商品化方向发展,一体化成本为王。除了成本因素,由于我国电池生产商集中度高,绑定下游电池大客户至关重要。 而下游市场,锂电池头部企业纷纷加速扩产磷酸铁锂项目。比如,比亚迪自2020年以来在全国多地的动力电池项目几乎都是磷酸铁锂“刀片电池”项目;2021年2月和3月,亿纬锂能分别斥资10亿元和39亿元投资磷酸铁锂电池项目;此外,宁德时代、瑞浦能源、蜂巢能源、中航锂电也在积极加码磷酸铁锂产能布局。 03 市场马太效应加剧 根据中国电池工业协会大数据中心统计,2020年中国锂电磷酸铁锂产量约14.3万吨,同比增长 60.7%。其中,排名前十企业的产量合计占2020年中国磷酸铁锂产量的99%。 具体来看,磷酸铁锂产量主要被德方纳米、湖南裕能、国轩高科、贝特瑞、湖北万润 5 家企业垄断,市占率分别为20%、15.2%、14.6%、14.1%、12.4%。这5家企业产量合计占2020年中国磷酸铁锂产量的76%,较2019年前五企业的产量合计占比提升13个百分点,磷酸铁锂材料企业产量集中度进一步提升。  东吴证券数据显示,2020年,我国磷酸铁锂产能34.7万吨。随着磷酸铁锂供需快速增长,国信证券预计,2021年至2025年,磷酸铁锂产能分别为81.1万吨、152.6万吨、387.2万吨、420万吨、450.5万吨,对应缺口分别为-1.3万吨、27.6万吨、67.1万吨、261.9万吨、240.2万吨,供需紧张将逐步缓解,2023年以后磷酸铁锂产能将大幅过剩。 值得注意的是,磷酸铁锂计划新增产能释放仍需时间,公告的磷酸铁锂的产能建设周期多数在3-5年,产能过剩何时出现则需视供给端产能释放节奏而定。具体来看,富临精工在磷酸铁锂扩产公告中表示:“2021年7月,公司规划新增投资建设年产25万吨磷酸铁锂正极材料项目,并先行启动一期项目,即新建年产6万吨磷酸铁锂正极材料项目计划于2021年9月份启动建设,并于2022年10月前实现项目投产,二期计划--后续公司将依据主要客户的需求变动情况、市场需求预期变动情况、行业内产能扩张节奏、资金使用安排情况适时启动。” 目前来看,磷酸铁锂市场需求旺盛,行业头部企业通过资本实力、规模效应、客户粘性、技术积累和历史经验追求“高品质、低成本”,取得了竞争优势,并占据较大的市场份额。随着市场稳步成长,缺乏核心竞争力的中小企业逐渐退出市场,低水平竞争不断减少。 富临精工在公告中表示,未来市场的竞争,一方面注重产能规模的合理扩张,另一方面更加注重产品性能、技术快速迭代和产业生态合作,正极材料、电池封装、汽车“三电”(电池、电机、电控)等各产业链集中度将不断提高,产业内合作协同将进一步密切。未来我国磷酸铁锂正极材料市场将形成以技术、产业链上下游资源为主导的良性竞争局面,磷酸铁锂正极材料产能将逐渐向具备核心技术和产业链资源优势的主要企业集中。 格隆汇声明:文中观点均来自原作者,不代表格隆汇观点及立场。特别提醒,投资决策需建立在独立思考之上,本文内容仅供参考,不作为实际操作建议,交易风险自担。 |

磷酸铁锂量价齐飞上市公司忙扩产,未来市场格局如何演进?

文章来源:投资者网 发布时间:2021-12-14

摘要:摘要:随着磷酸铁锂的技术路线在终端消费市场逐渐深入人心,磷酸铁锂电池市场逐渐扩大今年以来,受益于火热的新能源赛道,锂电板块迎来爆发期,尤为值得一提的是磷酸铁锂电池概念指数持续走高,从今年初至12月10

价格一天一变!宁德时代/比亚迪/国轩等争抢千亿市场

2021-12-14

储能电站安全管控亟需加强法规与标准规范建设2021-12-14

预测到2025年 我国锂电池中段市场规模将达415亿元2021-12-14

德国一用户侧电池储能系统爆炸,储能安全不容小视2021-12-14

宁德时代获2022年国际电池储能奖2021-12-14

我国动力电池上演“双雄争霸”2021-12-14

“十四五”新型储能进展及趋势展望2021-12-14

4月动力电池观察 | 宁王比亚迪互掐背后:车企提升掌控力2021-12-14

4月我国动力电池装车量同比增长58.1% 宁德时代被追击2021-12-14

其他资讯

- 做好能源粮食生产保供工作

近日召开的中共中央政治局会议要求,要做好能源资源保供稳价工作,抓好春耕备耕工作。... - 国家能源局发布2022年一季度全国能源形...

4月29日,国家能源局召开二季度网上新闻发布会,发布2022年一季度能源形势、可... - “十四五”能源科技创新规划出台 五大路线...

能源是攸关国家安全和发展的重点领域。国家能源局、科学技术部近日联合印发了《“十四... - ·欧盟反超东盟成中国最大贸易伙伴

- ·最全!一图读懂2022年《政府工作报告》

- ·全国政协十三届五次会议首场新闻发布会

- ·我国对欧投资保持逆势增长 2021年中欧贸易...

- ·中国两会的世界期待

- ·十三届全国人大常委会第三十三次会议在京举行

- ·国家发改委:坚决淘汰煤化工领域落后产能

- ·两部门:健全能源供应保障和储备应急体系

吉公网安备 22010402000830号

吉公网安备 22010402000830号