|

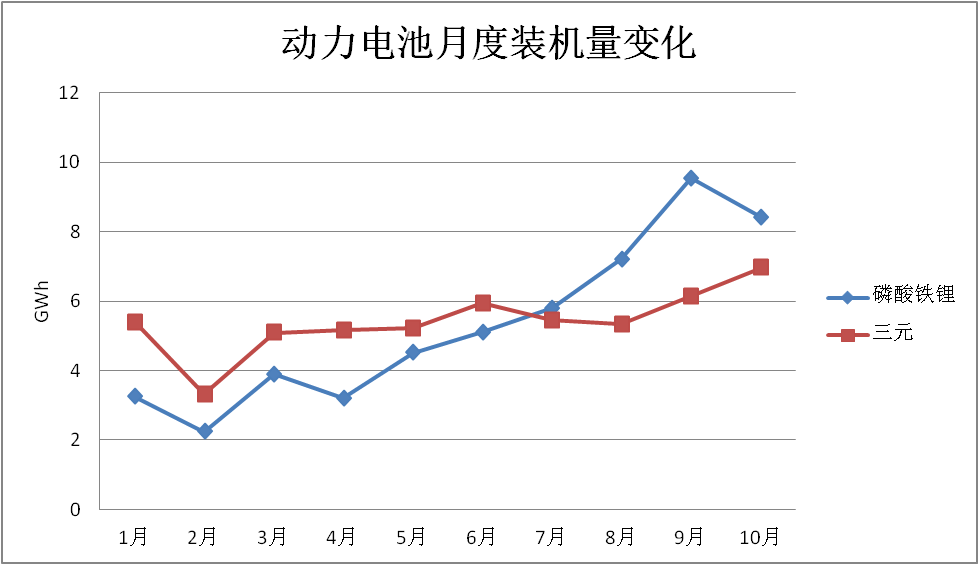

自古乱世出枭雄。 不管是技术路线,还是市场格局,动力电池的江湖从未像今天这般混乱和模糊。 1 磷酸铁锂篡位 今年动力电池市场的最大变化莫过于磷酸铁锂的成功上位。  自今年7月首次交叉之后,磷酸铁锂与三元锂电池的装机量剪刀差就不断扩大。到2021年10月,我国动力电池装机量达到15.4GWh,其中三元电池装车7.0GWh,磷酸铁锂电池装车8.4GWh,占比分别为45.5%和54.5%,而在2020年,磷酸铁锂的占比仅有16.3%。 作为全球动力电池最核心的两条技术路线,三元和磷酸铁锂已经绞杀多年,并且轮流坐庄。 2016年之前,磷酸铁锂是绝对的主流路线,市场占有率高达60%以上;而到了2019年,三元锂电池的市占率竟然直线飙升到65%。 二者地位互换,原因只有一个:政策。 2016年的最后一天,中国公布了最新的新能源补贴政策,补贴额度与续航里程挂钩,先天具有能量密度优势的三元路线开启了逆袭之路,同时被改变的还有宁德时代和比亚迪的命运。 2016年,比亚迪的出货量为7.1GWh,宁德时代为6.8GWh,而到了2019年,这一数据分别变成了11.11GWh和32.55GWh。 回头来看,里程焦虑下的“人造三元风”完全背离了正常的市场化发展规律,一味追求能量密度所带来的安全问题也甚嚣尘上。而随着补贴政策的退坡,一场关乎技术路线的拨乱反在悄悄酝酿。 2019年,新能源汽车国家补贴标准降低约50%,地方补贴则直接退出,综合补贴退坡幅度超70%。另一方面,比亚迪刀片电池的横空出世将磷酸铁锂向前推进了一大步。 即便如此,仍不足以让车企大面积从三元锂转向磷酸铁锂,最大的驱动力是成本。 在上游原材料疯狂涨价的背景下,今年的电池企业、整车厂承受了极大的成本压力。2021H1,在产销两旺的情况下,国内动力电池企业的毛利率相较于去年下半年普遍下滑了4-5个百分点。情况在下半年进一步恶化,甚至出现了亏损的情况,最典型的就是孚能科技,前三季度亏了6.5亿。 三元锂电池的正极材料主要由镍、锰、钴组成,2021年,三种金属的价格均实现大幅增长,三元锂电池成本劣势被放大。根据中国电池联盟的统计数据,三元锂的成本在800元/kWh左右,而磷酸铁锂则稳定在650元/kWh上下。 除了成本,供应链安全也是一个不得不考虑的现实问题。 就拿钴来说,全球一半以上的钴矿资源储量集中在刚果(金),去年该国的钴产量占到了全球总产量的67%以上。但另一方面,刚果(金)的政局历来不稳,社会极不安定,素有“世界上最危险的地方”之称,这些都将影响钴的长期稳定输出,进而影响锂电供应链的安全。 综合各方面因素来看,磷酸铁锂的反扑既在意料之内,也在情理之中。根据历史经验进行线性外推,关于三元锂路径将被磷酸铁锂完全取代的声量越来越大。但就在此时,特斯拉放了一个大招。 2 “4680”搅局 在最近召开的第三季度财报电话会议上,特斯拉宣布“4680”电池将于2022年上半年首次亮相,消息一出,电池圈为之一振。 所谓“4680”,是指宽46毫米、长80毫米的三元大圆柱电池,按照特斯拉公布的数据,“4680”可在“2170”的基础上让能量(容量)提升5倍,里程提高16%,成本下降14%。 除了成本、续航等核心参数实现跨越式升级,“4680”还有其他优势,比如快速充电。与“2170”采用铝丝焊不同,“4680”的电芯采用的是无极耳方案,可以直接让金属片与电芯极耳进行连接,快充性能可以提高三倍以上。 从电池厂商的态度来看,对于布局“4680”都有极大的兴趣,在这个领域有头有脸的公司基本都开始投资建产线了。 宁德时代规划了8条“4680”产线,共12GWh;松下将在明年开始试生产“4680”电池;LG化学的4680电芯试生产线已经开始建设,最早于2023年实现量产;亿纬锂能是最积极、也是步子迈的最大的,公司规划的20GWh产能最早在明年投产。 按照机构的预计,到2023年,将有超过150GW的大圆柱电池可以投产,对应可以满足超过100万辆特斯拉乘用车。 去年“4680”试点产线的良率还只有20%,而今年则加速提升到近80%,距离90%的批量生产良率仅一步之遥。可以肯定的是,“4680”电池的超预期落地势必将会为三元路线搬回一局。 事实上,说磷酸铁锂相较于三元锂具备成本优势,往往只是考虑初始购置成本,而忽略了三元锂还具备更高的回收价值。如果将全生命周期作为考察周期,三元锂的成本劣势就大大降低了,甚至要优于磷酸铁锂,“4680”的出现则进一步放大了这一点。 随着续航能力上来以后,具备短期经济优势的磷酸铁锂在今年强势复苏,压三元一头,这更像是一种均值修复,而不是技术的完全碾压和迭代。站在更长远的角度来看,随着智能化水平的不断升级,单车用电量也会同步提升,能量密度依然是长周期上的主要矛盾,这也是欧美车企坚守三元的原因所在。 在彻底实现“续航自由”之前,谁能在保障安全的前提下做的更好,谁就是赢家,磷酸铁锂和三元锂的斗争未完待续。 “4680”是一个搅局者,搅动的不只是动力电池这个江湖,对于三元路径内部也起着推动甚至颠覆的作用。 举一个例子,在此之前,LiFSI始终是电解液溶质六氟磷酸锂的替补,但随着“4680”电池进一步走向高镍化,具备更好的热和电化学稳定性及更高电导率的LiFSI或将不得不被批量使用。据悉,LiFSI在普通高镍三元只有3%左右,而在“4680”中,其用量会直接提高到15%。 再比如负极材料,此前一直是石墨负极为主导,而“4680”的推广有望加速负极的含硅量,以此来提升比容量的天花板,所以硅碳负极的渗透率势必将加速提升。 3 二线厂商蓄势 模糊的不只是技术路线的能见度,还有未来的市场竞争格局,但有一点是比较清晰的,就是二线厂商的崛起似乎已不可阻挡。 头部企业的地位受到挑战,并非自身实力弱化,而是产能跟不上。 今年上半年,宁德时代的产能为65.45GWh,在建产能92.5GWh,已有加在建产能不到160Gwh,产能利用率已经被拔到了92.2%,在既有产能下,产量释放空间已经很有限了。根据多家券商的研究报告,到2025年宁德时代的产能规划目标将接近600GWh。 再来看一下二线厂商的动作,根据电动网的统计,亿纬锂能在远期的动力电池产能规划超290Gwh;中航锂电的远期产能将达到250Gwh;蜂巢能源的产能规划达到260Gwh以上;比亚迪也规划了超200Gwh的动力电池产能;国轩高科在大众入股后加快了扩张的步伐,其在远期的产能规划也超过80Gwh。 再来对比一下目前的装机量水平和市占率,今年前十月,宁德时代的国内装机量占比超50%,是比亚迪的3倍以上,中航锂电的8倍以上,是国轩高科的近10倍,是亿纬锂能的25倍。 一个简单的逻辑,如果宁德时代要继续保持这一领先优势,那么业内公司的远期产能要同比例扩充,但从上述数据中可以直观的发现,二线厂商与领头羊的产能剪刀差在快速收窄。 可能还有人会提出异议,认为二线企业即便扩张产线也可能拿不到订单,这种可能性的确存在,但如果细究,这些二线企业并非盲目扩张,背后都有“大哥”站台。 中航锂电是广汽、长安新能源、吉利等内资汽车厂一手养大的。2018年,中航锂电的装机量还只有0.71GWh,随后连年翻倍,到2020年装机量增长到3.55GWh,今年1-10月更是提升到了6.42GWh,成为国内仅次于宁德时代和比亚迪的第三大动力电池厂商,目前来看,全年装机量依然可轻松翻倍。 为了避免被头部电池厂“卡脖子”,整车厂选择扶持自己的势力,中航锂电就是其中最具代表性的企业。只要这些整车厂转型电动化,中航锂电就有饭吃。 再比如,蜂巢能源的背后站着长城汽车,二者紧密的战略合作关系是有目共睹的;国轩高科获得了大众入股,必将受益于后者的电动化转型;比亚迪更不用说了,自身就是国内新能源整车厂的佼佼者,未来很大一部分电池产能内部就消化了。 事实上,二线厂商并不只是靠着“吃软饭”,自身竞争力的提升同样不容小觑。比如亿纬锂能,今年一顿操作猛如虎,实现了动力电池的产业链全覆盖。 在上游原材料环节,参与了华友钴业的定增,间接布局了钴资源;和永瑞控股、华友国际钴业、LINDO等在印尼合作开发镍,并且通过收购进一步加大了锂资源的储备;在中游,分别与德方纳米、贝特瑞、恩捷股份等正、负极、隔膜的绝对龙头合资开厂,实现战略捆绑。 在当下上游普遍涨价的背景下,成本优势成了企业的生命线,往长远看,进入2.0时代后,成本也将是动力电池厂商的核心竞争力之一。一体化布局是获得成本优势和供应链安全的最有效、最直接的方式,要不然宁德时代也不会不顾一切的和赣锋锂业争抢锂矿。 因此,亿纬锂能的野心和实力值得重视,目前已经有卖方分析师提出亿纬锂能将在“4680”电池领域超车宁德时代。 基于目前的情况,可以做一个大胆的预测:一家独大的局面恐难以支撑下去,未来五年,动力电池行业将进一步向二线发散。 与之并行的另一个问题是,全球动力电池很可能从现在的短缺进入过剩。 根据BloombergNEF最新的预估数据,到2025年,全球动力电池需求量约为1200GWh。粗略计算一下,仅上述这些公司规划的产能就超过了市场需求。 就在今天,工信部发文表示,要引导锂离子电池企业减少单纯扩大产能的制造项目,加强技术创新、提高产品质量。 政策的用意不言而喻,我们之前已经有太多产业内卷的血泪史,如果不加以敲打,恐再重蹈昨日之覆辙。 格局发散,整体过剩,未来五年,中国动力电池的江湖颇有看头。 |

动力电池,乱了

文章来源:市值观察 发布时间:2021-11-19

摘要:自古乱世出枭雄。不管是技术路线,还是市场格局,动力电池的江湖从未像今天这般混乱和模糊。1磷酸铁锂篡位今年动力电池市场的最大变化莫过于磷酸铁锂的成功上位。 自今年7月首次交叉之后,磷酸铁锂与三元锂电池的

价格一天一变!宁德时代/比亚迪/国轩等争抢千亿市场

2021-11-19

储能电站安全管控亟需加强法规与标准规范建设2021-11-19

预测到2025年 我国锂电池中段市场规模将达415亿元2021-11-19

德国一用户侧电池储能系统爆炸,储能安全不容小视2021-11-19

宁德时代获2022年国际电池储能奖2021-11-19

我国动力电池上演“双雄争霸”2021-11-19

“十四五”新型储能进展及趋势展望2021-11-19

4月动力电池观察 | 宁王比亚迪互掐背后:车企提升掌控力2021-11-19

4月我国动力电池装车量同比增长58.1% 宁德时代被追击2021-11-19

其他资讯

- 做好能源粮食生产保供工作

近日召开的中共中央政治局会议要求,要做好能源资源保供稳价工作,抓好春耕备耕工作。... - 国家能源局发布2022年一季度全国能源形...

4月29日,国家能源局召开二季度网上新闻发布会,发布2022年一季度能源形势、可... - “十四五”能源科技创新规划出台 五大路线...

能源是攸关国家安全和发展的重点领域。国家能源局、科学技术部近日联合印发了《“十四... - ·欧盟反超东盟成中国最大贸易伙伴

- ·最全!一图读懂2022年《政府工作报告》

- ·全国政协十三届五次会议首场新闻发布会

- ·我国对欧投资保持逆势增长 2021年中欧贸易...

- ·中国两会的世界期待

- ·十三届全国人大常委会第三十三次会议在京举行

- ·国家发改委:坚决淘汰煤化工领域落后产能

- ·两部门:健全能源供应保障和储备应急体系

吉公网安备 22010402000830号

吉公网安备 22010402000830号