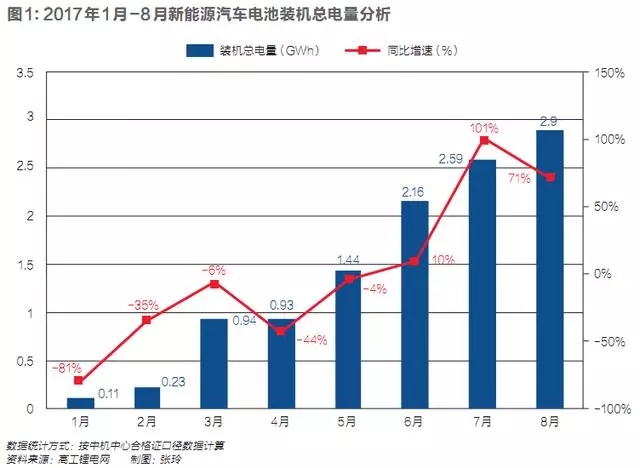

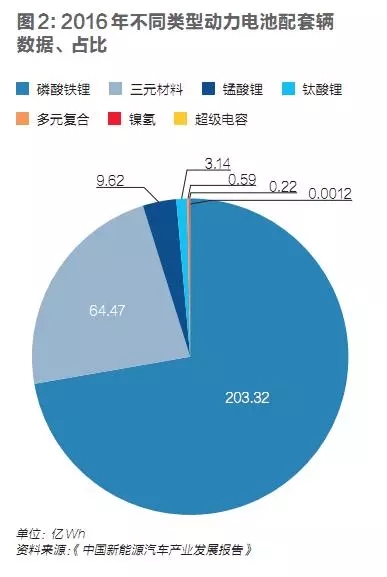

| 新能源,动力电池,电池企业,磷酸 2017年被不少动力电池业内人士视作产业洗牌的一年。 在政府补贴下,国内的新能源汽车产业在最近几年迎来了爆发式增长,已经成为全球最大的新能源汽车市场。新能源汽车的核心零部件——电池产业也迎来了快速增长。中国汽车研究中心发布的《中国新能源汽车产业发展报告》数据显示,2016年,中国新能源汽车配套动力电池总量达到281.4亿WH(瓦时),产业规模处于绝对领先,全球动力电池出货量前十的企业中,有七家是中国企业。 在中国,新能源汽车产业依然是一个受政策影响明显的产业,电池产业格局也随之受影响。从2014年开始提速,到2015年爆发,再到2016年受骗补核查影响的摇摆,业界等待了将近一年的新的补贴政策最终在2016年底出炉,补贴退坡趋势明显。而电池产业随之经历了2015年产能不足,2016年大幅扩张产能,再到2017年出现结构性过剩的竞争格局。 今年一季度,受补贴政策变化影响,新能源汽车产销出现了罕见的下滑趋势,不过大势未变,从二季度已经开始逐步回温。工信部官员关于正在研究燃油车退出市场时间表的最新表态,让市场对未来前景充满乐观。 补贴政策的调整,正在对全产业链带来影响。价格竞争日趋激烈,补贴提出的技术指标,对能量密度、电池成本都提出了硬性指标,多重因素下,龙头电池企业的竞争优势将更加明显,行业将从分散向集中靠拢,并且电池与车企的联系也更加紧密。 产业向龙头聚集 在新能源汽车产业飞速发展的带动下,国内动力电池产业已经形成了以宁德时代、比亚迪(002594.SZ/01211.HK)为代表的第一梯队,和以国轩高科、深圳比克、天津力神、万向A123等企业为代表的第二梯队,市场正在迅速向龙头聚集。2016年,前两大巨头市场占比接近50%,前十的企业占据了接近80%的市场。 更严酷的竞争态势下,对企业的技术能力、制造水平、资金储备都提出了更高要求,市场向龙头聚集的趋势将继续下去,二三线企业将越来越难以生存。 方建华对《财经》记者预计,到2020年,目前存在的约200家动力电池企业只会剩下10家到20家。 其发展趋势将不会是以兼并重组来完成。王勇对《财经》记者分析,二三线企业的技术水平与一线企业存在差异,并不是优质资产,因此即便是此前缺货时期,也不会寻求收购来快速扩张产能。越往后,落后的产能将会被市场淘汰,龙头企业会占据更多份额。 今年一季度,宁德时代已经反超比亚迪成为国内第一大动力电池厂商,其市场占有率达到25.79%,超过比亚迪的17.65%。今年3月,鸿海集团子公司富泰华工业以10亿元获得宁德时代1.19%的股权,据此推算,其估值已经超过840亿元人民币,跨入“独角兽”行列。6月,宁德时代发布上市辅导公告,迈入上市进程。 比亚迪电池被反超的原因之一是其电池长期只供应给比亚迪自己生产的新能源汽车,并不外供,比亚迪副总经理李云飞对《财经》记者表示,过去几年比亚迪电池一直供不应求。 不过目前其电池产能增长速度超过了自身新能源汽车的增长,因此,比亚迪正在考虑将电池开放给市场。比亚迪董事长王传福曾在今年股东大会上首度承认,电池外销方面,已经在和几个乘用车大品牌在谈,有些已经进入实质性阶段。 一位行业分析师对《财经》记者表示,比亚迪的电池如果面向市场,将对中小企业造成毁灭性打击。 影响电池成本的主要因素包括四大原材料(正极、负极、电解液、隔膜)和制造成本。为提高竞争优势,行业龙头都开始将触角伸向上下游产业链,之间的合作案例正在逐步增多。 比亚迪自身的业务便是一体化路线,包含了上游矿石、电池原料、PACK、电芯直到下游整车的全部产业链环节。 国轩高科目前已经实现了上游磷酸铁锂正极材料全部自供,并投资了三元正极材料,未来也将全部自供。此外,与星源材质合资的隔膜工厂也已于今年7月投产。 在下游,车企与电池龙头企业的紧密绑定也是行业趋势。比亚迪自身既生产新能源汽车,也生产电池;国轩高科是北汽新能源的股东方之一;今年5月,上汽宣布与宁德时代合资建立两家公司,分别进行锂离子电池开发和动力电池模块、系统的开发,前者由宁德时代控股,后者由上汽控股。而特斯拉也与松下在2014年合资开工建设电池工厂Gigafactory,并在今年开始量产。 对车企而言,主机厂研发车型配套需要两年以上的验证周期,与电池龙头合作有助于保证优质电池产品的供应稳定性。对于电池企业而言,通过与车企合作,弥补汽车设计方面的知识,也有助于提高整体系统的性能和能量密度。 国家科技成果转化基金新能源汽车创业投资子基金合伙人兼总裁方建华对《财经》记者总结,行业洗牌期将考验企业的市场反应能力、产品品质能力、资金实力、技术研发能力和供应链配套能力。具备这五方面能力的企业,将在洗牌中占到优势。 补贴政策变动重塑行业格局 国内新能源产业的发展,一直与补贴政策的变动密不可分。 国内新能源汽车产业的发端,始于2009年开始的“十城千辆”工程。该工程由财政部、科技部、发改委、工信部共同启动,计划从2009年开始,每年发展10个城市,每个城市推广1000辆新能源汽车进行示范运行,由财政进行补贴。最终有三批共25个城市纳入了这一工程,该补贴到2012年底停止,实现销量约2.7万辆。 2013年,新能源汽车补贴一度陷入空档期,直到2013年9月,新的补贴政策出台,其补贴标准是以车辆长度区分。以长度超过10米的纯电动客车为例,可获得每辆50万元的中央补贴,并且地方政府还会有配套补贴政策。 2015年4月,工信部等四部委发布了2016年-2020年补贴标准,改变为综合考虑续航里程及单位载质量能量消耗来补贴。其中,车长为10米到12米的标准车,若满足续航里程超过250公里,单位载质量能耗小于0.25Wh/km·kg的条件,每辆车能获得50万元补贴。 针对客车高额的补贴让新能源客车在2015年迎来爆发式增长,2015年,新能源客车产量达到12.5万辆,是前一年的三倍。对不少电池企业,当年都面临产能不足的问题。方建华对《财经》记者回忆称,2015年是疯狂的一年。 新能源客车的超常规增长,以及逐渐见诸媒体报道的新能源汽车骗补报道,最终让有关部门在2016年开启了骗补核查,同时,新能源补贴标准将进一步调整的预期笼罩了全年。方建华表示,当时存在中央补贴加上地方补贴的过度补贴问题和监管不到位的问题,带来了个别企业的骗补,部分企业的投机和大部分企业的不规范行为,“2016年是纠结的一年。” 最终,业界等待了将近一年的调整在2016年底落定。2016年12月30日,新的补贴标准出台。在提高了此前对续航里程、单位载质量能耗的硬性指标基础上,新的补贴系数纳入了对系统能量密度的要求,客车系统能量密度不得低于85Wh/kg,乘用车不低于90Wh/kg。并且补贴额度进一步退坡。补贴金额与电池容量挂钩,车厂超过10米的纯电动客车最高可获得每辆30万元的补贴,地方政府配套补贴不得超过中央补贴的50%。  随着规模扩大、技术进步,电池成本逐步降低,补贴退坡并不出乎意料。但是考核标准的变化,尤其是纳入系统能量密度的考核,还是对产业带来了直接影响。整个一季度,新能源汽车产销分别罕见地同比下降7.7%和4.7%,尤其是1月销量仅为5682辆,是2016年1月的约四分之一,十分惨淡。 国轩高科(002074.SZ)常务副总裁王勇对《财经》记者分析,今年上半年,整车厂与电池企业都在围绕能量密度的问题重新上整车目录,因此上半年电动客车没有太大的出货量,但为未来的发展奠定了很好的基础。 补贴标准的变化还将带来更深远的影响。 王勇对《财经》记者分析,过往补贴标准主要是看续航里程,对能量密度没有要求,技术水平不高的企业可以通过装更多电池来满足续航标准,电池优质企业并没有得到区分。现在的补贴标准更科学,政策的调整对大企业是利好。 新的标准更强调系统能量密度,方建华认为,这会变相鼓励企业选用大电池、软包技术,对企业技术路线造成影响。 为了满足系统能量密度的要求,除提高电芯的能量密度之外,其他能带来系统能量密度提升的因素也将更加受到重视。 其一是电池PACK(封装)技术,以往仅仅考虑续航里程的标准中,PACK并不需要太过精细的设计就能满足要求,而如今考核系统能量密度之后,对于PACK技术、产品设计都带来了新的要求,王勇表示,这方面还有很大的上升空间。 其二是轻量化,这既包括整车技术的轻量化,也包括电池技术的轻量化。譬如电池箱的材料,就会优先选用更轻的合金材料,来提高系统密度。 方建华认为,由考核能量密度带来的这些变化,将要求企业对电芯规格进行调整,进而调整产线、PACK工艺。有的企业将采取减重措施,减少一些系统,或者选择其他化学体系、配方,这都将给企业带来很大压力。 王勇表示,短期内电池企业应对主要是在PACK工艺方面做一些文章,但是新的产线设计的时候,比如考虑商用车的布局就会选用大型电芯。 价格博弈加剧 方建华将2017年视作动力电池产业政策消化期、价格博弈期和行业洗牌期三期叠加的一年。 新的补贴政策下,乘用车、专用车补贴退坡约20%,客车退坡30%-50%,地方配套补贴比例由1∶1下降至1∶0.5,幅度巨大。 产业链政策环境的变化,从末端传导到前端,主机厂承压,汽车降价,产业链每个环节平摊成本。但原材料价格依然坚挺,导致今年中间环节利润稀薄。而电池这类核心零部件供应商直接受到影响。 2015年电池产能不足而扩大的产能,在政策变动之后,电池产业反而呈现出了结构性过剩的局面,进一步加剧了竞争态势。 降价是必然结果,不同电池的降价幅度又有所不同。  国内的动力电池以磷酸铁锂电池和三元电池为主,其中磷酸铁锂主要供应客车,三元电池主要供应中高端乘用车。新能源客车此前引领了国内新能源汽车的发展,因此,铁锂电池是当前国内电池产能的主力。中国汽车技术研究中心的数据显示,2016年中国生产的新能源汽车中,磷酸铁锂电池总配套量为203.32亿Wh,占比72.26%,其中的72%供应给纯电动客车;三元电池总配套量为64.47亿Wh,占比22.91%,其中的73%供应给纯电动乘用车。 中国化学与物理电源行业协会秘书长刘彦龙告诉《财经》记者,今年上半年由于客车补贴下降幅度太大,企业要消化成本下降,所以客车销售很少。以上半年总量来看,三元电池占比已经超过了磷酸铁锂电池,预计全年二者占比将相当。 补贴退坡背景下,王勇曾在年初对《财经》记者预计,今年磷酸铁锂电池价格会下降约20%-30%。兴业证券的调研数据也显示,2017年铁锂电池价格较去年底降幅在20%左右,三元电池预计降价10%-15%。 王勇分析,技术进步和规模化优势会促使成本下降,但碳酸锂、铜箔、锂盐等原材料价格上升,以及电池企业为了达到更高补贴系数对PACK工艺采用更多新型材料来降低电池箱重量,多重因素下,2017年电池成本预计与2016年持平,而此前每年都能保持10%-15%的下降空间。 综合上下游影响,王勇预计今年磷酸铁锂动力电池毛利率会下降约10%。而过去几年,国轩高科产能以磷酸铁锂为主,其毛利率长期稳定在40%以上。 三元电池的成本压力则更大。一位电池行业资深分析员告诉《财经》记者,近年来,其上游锂、钴价格翻了两三倍,挖矿需要时间,上游供给端没开放,电池行业还是资源型的。 一辆乘用车的电池使用量仅为一辆客车的十分之一左右,对电池企业而言在成本上磷酸铁锂单位瓦时要更低。此外,2017年将是三元电池在乘用车大量应用的元年,刚刚开始大规模应用,其规模优势还未得到体现。王勇认为,综合考虑下来,其毛利率预计在20%-30%之间,显著低于磷酸铁锂水平。 兴业证券的一份动力电池报告预计,磷酸铁锂动力电池毛利率受影响幅度在7%-10%之间,三元动力电池受影响幅度在4%-7%。 本文作者韩舒淋 沈忱,来自《财经》,原文标题《动力电池大局初定,比亚迪宁德时代国轩高科谁是王者》。 一位资深业内人士对《财经》记者分析,电池企业今年业绩将面临市场和成本的双重压力,从投资角度,并非产业链投资首选。相比而言,碳酸锂材料、高端三元正极材料、高端电解液、电池设备等领域是更好的投资选择。 |

动力电池格局初定 三年内将淘汰90%企业

文章来源:《财经》 发布时间:2017-10-24

摘要:2017年被不少动力电池业内人士视作产业洗牌的一年。

高亚光委员:尽快出台电动自行车锂电池强制性标准

2017-10-24

这家公司正式纳入宁德时代供应链体系!2017-10-24

新能源汽车行业动力电池数据跟踪:磷酸铁锂产量增幅较大 锂价格大幅增长2017-10-24

碳酸锂突破50万/吨:别贪婪,该恐惧2017-10-24

中国电动汽车充电技术发展趋势研判2017-10-24

储能市场处于爆发前夜2017-10-24

远信储能与云南楚雄州姚安县签约年产2GWh锂电池储能装备 制造项目2017-10-24

福特中国也考虑用磷酸铁锂刀片电池?2017-10-24

新面貌,新征程!西子洁能(原杭锅股份002534)全新官网重磅上线!2017-10-24

其他资讯

- 全国政协十三届五次会议首场新闻发布会

全国政协十三届五次会议新闻发布会今天(3月3日)下午举行,新闻发布会采用网络视频... - 我国对欧投资保持逆势增长 2021年中欧...

商务部有关负责人表示,2021年,尽管面临的形势比较复杂严峻,但是中欧之间的经贸... - 中国两会的世界期待

2022年全国两会召开在即。在新冠疫情持续不断、全球经济复苏充满不确定性、国际格... - ·十三届全国人大常委会第三十三次会议在京举行

- ·国家发改委:坚决淘汰煤化工领域落后产能

- ·两部门:健全能源供应保障和储备应急体系

- ·全球天然气价格暴涨,中国如何打赢今冬“冷战”...

- ·全球制造业PMI连续下降 全球经济复苏动能持...

- ·习近平出席2022世界经济论坛视频会议并发表...

- ·国家能源局关于印发能源领域深化“放管服”改革...

- ·国家能源局 农业农村部 国家乡村振兴局关于印...

吉公网安备 22010402000830号

吉公网安备 22010402000830号